旭东股份有限公司位于甲省A市,系增值税一般纳税人,主要从事建筑施工、安装、设备经营性租赁、房地产开发等综合业务。2021年8月有关增值税相关情况如下:

(1)2021年6月将其在甲省B市自行开发的楼盘对外宣传并开始收取诚意金,到8月末取得诚意金1000万元。

2021年8月房屋取得预售许可证,预售房屋,当月原有的诚意金1000万转作业主购房的首付款,另外又收取了含税金额10000万元的首付款。

该楼盘于2016年1月动工,旭东公司对其选择了简易计税方法。该楼盘尚未交房。

(2)承接的位于乙省的某建筑项目当月竣工结算,收取含税工程款6180万元,开具增值税普通发票,款项尚未收

到。发生分包支出价税合计金额1236万元。该项目全部设备、材料、动力由工程发包方自行采购。旭东公司选择按简易计税办法核算。同时旭东公司在当地已按规定履行了相关纳税义务。

(3)承接的位于甲省C市的某建筑项目当月办理竣工结算,该项目选择一般计税方法计税。收取含税工程款6600万元,开具增值税专用发票,款已收到,发生分包支出价税合计金额1986.6万元,取得增值税专用发票。

(4)将2019年6月购入的一处仓库改造为员工浴池,取得该仓库时增值税专用发票上注明价款100万元、进项税额为10万元,假定每月的折旧额为0.4万元。

(5)8月20日转让其位于D市于2016年1月购入的写字楼一层对外出售,取得价税合计金额1030万元。该办公楼购置价款为618万元,保留有合法有效凭证。甲公司选择按简易计税方法纳税。

(6)将其已经使用了15年的办公楼(账面原值为1000万元)进行装饰修缮,将上月购进的一批原采购生产用材料改变用途用于装饰工程,该批材料在购进时已取得增值税专用发票,票面注明价款为600万元,增值税额78万元,公司已经认证并进行了进项税额抵扣。

(7)支付甲省A市建筑项目与劳务派遣公司结算的劳务派遣服务费100万元,分别取得增值税专用发票和普通发票各一份,其中增值税专用发票载明:金额5万元,税额0.25万元。

(8)将营改增前购进的建筑周转材料出租,预收含税租金4.2万元,开具公司自制的收款收据,款项已收到,旭东公司选择简易计税方法。

(9)当月采购建筑工程材料取得增值税专用发票,并为相关施工项目领用情况如下表所示:

(10)上月留抵税额为8万元。

其他情况:当期开具的增值税发票都已按规定进行报税;取得的增值税专用发票都已登录本省增值税发票选择确认平台,查询、选择、确认用于申报抵扣或者出口退税的增值税发票信息认证。

(1)根据资料(1),说明旭东公司收到诚意金时是否发生了增值税纳税义务,是否需要预缴增值税;收到业主的首付款时是否发生纳税义务,是否需要预缴增值税;如需预缴,说明旭东公司应如何预缴。

(2)根据资料(2),说明旭东公司应如何预缴。

(3)根据资料(3),说明旭东公司应如何预缴及申报增值税?

(4)根据上述资料计算旭东公司当月预缴增值税。

(5)根据上述资料计算旭东公司当月增值税销项税额、进项税额、进项税额转出金额。

(6)根据上述资料计算旭东公司当月应纳增值税额及实际应缴纳增值税额。

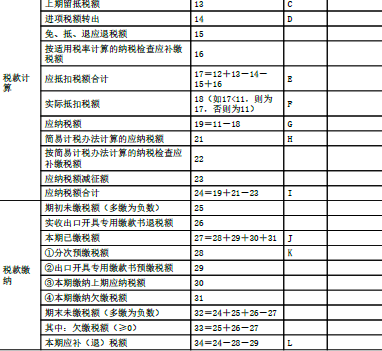

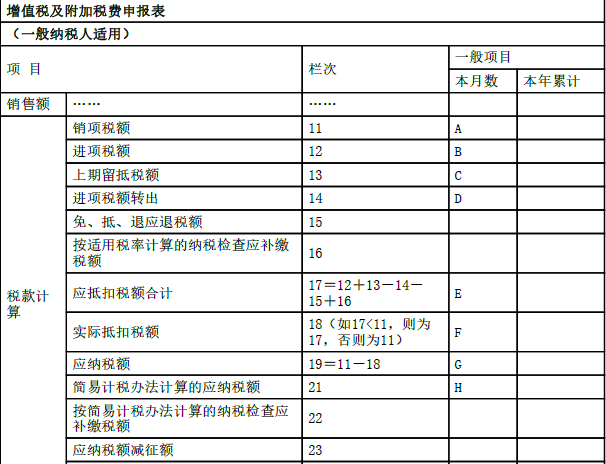

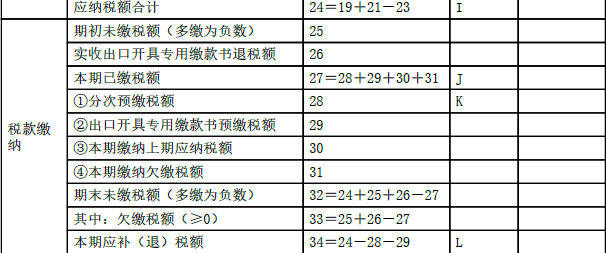

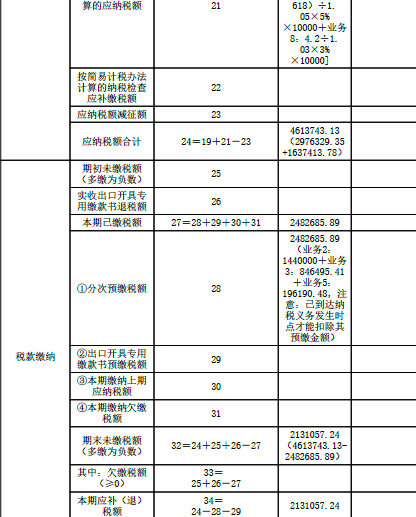

(7)根据上述资料填列下表中字母对应的数字。

(1)旭东公司收到诚意金时,未发生增值税纳税义务,因为一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。诚意金不属于预收款范畴。

旭东公司收到业主的首付款属于收到预收款,需要预缴增值税。

房地产开发企业中的一般纳税人销售营改增之前的老项目,选择简易计税的方法计税的,应该以取得的全部价款和价外费用为销售额,按照5%的征收率,3%的预征率预缴增值税。

应预缴增值税=(10000+1000)÷1.05×3%×10000=3142857.14(元)

(2)一般纳税人跨地级市提供建筑服务,选择适用简易计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照3%的征收率计算应预缴税款。

应预缴增值税=(6180-1236)÷(1+3%)×3%×10000=1440000(元)

(3)一般纳税人跨地级市提供建筑服务,适用一般计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款。

应预缴增值税=(6600-1986.6)÷(1+9%)×2%×10000=846495.41(元)

(4)资料(1)应预缴增值税=(1000+10000)÷(1+5%)×3%×10000=3142857.14(元);

资料(2)应预缴增值税=(6180-1236)÷1.03×3%×10000=1440000(元);

资料(3)应预缴增值税=(6600-1986.6)÷1.09×2%×10000=846495.41(元);

资料(5)应预缴增值税=(1030-618)÷1.05×5%×10000=196190.48(元);

一般纳税人转让非自建的不动产选择适用简易计税方法的:应预缴税款=(全部价款和价外费用-不动产购置原价或者取得不动产时的作价)÷(1+5%)×5%

预缴增值税合计=3142857.14+1440000+846495.41+196190.48=5625543.03(元)。

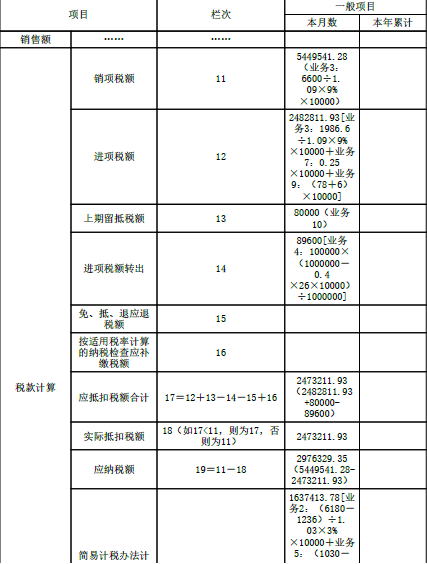

(5)当月增值税销项税额=6600÷1.09×9%[业务(3)]×10000=5449541.28(元);

当月增值税进项税额=【1986.6÷1.09×9%[业务(3)]+0.25[业务(7)]+(78+6)[业务(9)]】×10000=2482811.93(元);

当月增值税进项税额转出=89600[业务(4)];

(6)简易计税方法应纳增值税=(6180-1236)÷1.03×3%×10000[业务(2)]+(1030-618)÷1.05×5%×10000

[业务(5)]+4.2÷1.03×3%×10000[业务(8)]=1440000+196190.48+1223.3=1637413.78(元);

应纳增值税=5449541.28-(2482811.93-89600)-80000上月留抵税额[业务10]+1637413.78简易计税=4613743.13(元);

实际应缴纳增值税=4613743.13-(1440000+846495.41+196190.48)预缴税款=2131057.24(元)。

(7)增值税及附加税费申报表

(一般纳税人适用)

下列关于留存收益筹资的表述中,错误的是( )。

某公司资产总额为 9000 万元,其中永久性流动资产为 2400 万元,波动性流动资产为 1600万元,该公司长期资金来源金额为 8100 万元,不考虑其他情形,可以判断该公司的融资策略属于( )。

某公司向银行借款 2000 万元,年利率为 8%,筹资费率为 0.5%,该公司适用的所得税税率为 25%,则该笔借款的资本成本是( )。

甲因急需用钱,以其价值15000元的相机作抵押,分别向乙借款6000元、向丙借款4000元。甲与乙于1月8日签订了相机抵押合同,双方未办理抵押物登记;甲与丙于1月9日签订了相机抵押合同,双方亦未办理抵押物登记。后因甲无力偿还借款,乙、丙行使抵押权,依法拍卖甲的相机,拍卖所得款9000元。下列关于乙、丙对相机拍卖所得款的分配方案中,正确的是( )。

甲公司向乙公司订购一台生产设备,乙公司委托其控股的丙公司生产该设备并交付给甲公司。甲公司在使用该设备时发现存在严重的质量问题。下列关于甲公司权利的表述中,正确的是( ) 。

朱某对席某的3万元债权已过诉讼时效。按照民法规定,朱某仍享有( )。

下列关于债的担保的说法中,正确的有( )。

下列事实中,能引起民法上债的发生有( )。

下列( )应当由具有税务师事务所、会计师事务所、律师事务所资质的涉税专业服务机构从事,相关文书应由税务师、注册会计师、律师签字,并承担相应的责任。

根据民法理论,下列行为中,属于民事法律行为的是( )。