推荐等级:

发布时间: 2021-09-23 14:35

扫码用手机做题

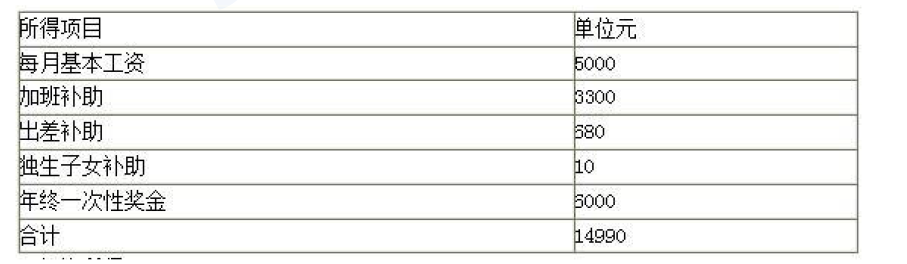

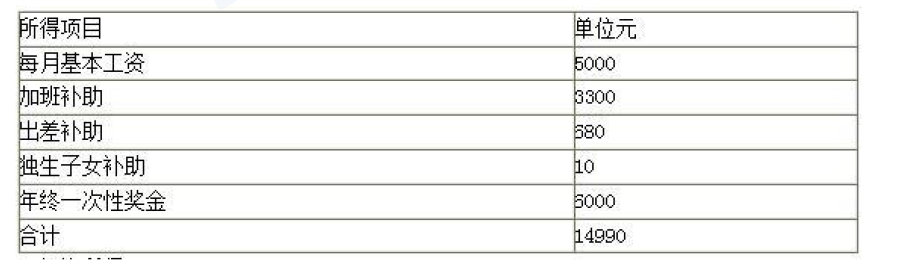

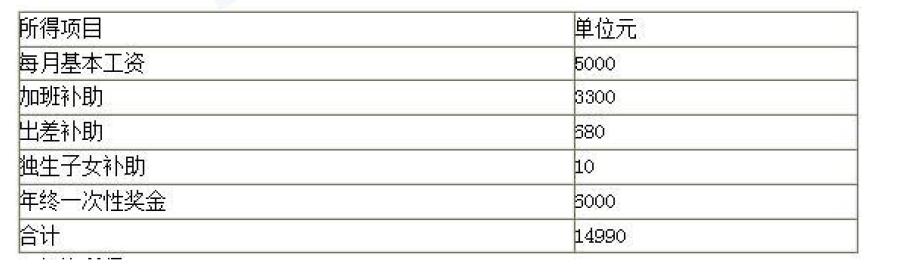

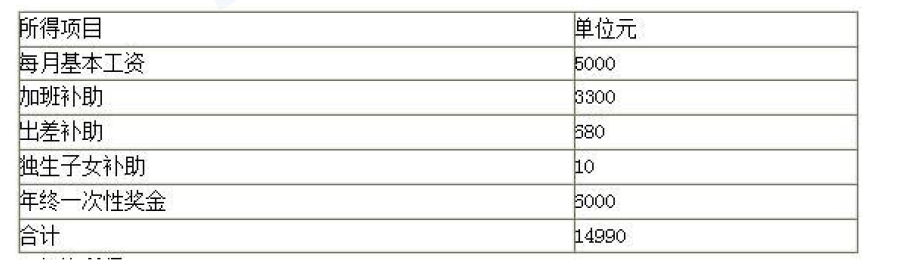

中国公民赵某,2019 年取得以下收入:

1.12月份工资薪金收入.

2.投资所得

(1)将原始投资价值50万元的股权以10万元的价格转让给女儿,转让时的股权公允价值为120万元。

(2)取得银行信托型理财产品利息收入4400元,国债利息收入5410元,单位集资利息收入20000元。

(3) 1月份从A股市场购买甲公司股票20000元、乙公司股票50000元。4月底取得甲公司分得的税前股息收入800元,5月上旬获得乙公司红股3000股,公允价值为3.7 元/股,票面价值1元/股。

3.其他各项所得

(1)因交通事故,从保险公司获得车辆保险赔偿3000元。

(2)市区自有住房出租,全年租金不含税收入36000元。

根据以上资料,回答下列问题:

2019年,赵某租金收入应纳个人所得税()

本题解析:

个人出租住房,减按10%的税率征收个人所得税。不考虑其他税费:

36000/12=3000(元),每月收入不足4000,定额减800。(3000-800)x 10% x 12=2640(元)

中国公民赵某,2019 年取得以下收入:

1.12月份工资薪金收入.

2.投资所得

(1)将原始投资价值50万元的股权以10万元的价格转让给女儿,转让时的股权公允价值为120万元。

(2)取得银行信托型理财产品利息收入4400元,国债利息收入5410元,单位集资利息收入20000元。

(3) 1月份从A股市场购买甲公司股票20000元、乙公司股票50000元。4月底取得甲公司分得的税前股息收入800元,5月上旬获得乙公司红股3000股,公允价值为3.7 元/股,票面价值1元/股。

3.其他各项所得

(1)因交通事故,从保险公司获得车辆保险赔偿3000元。

(2)市区自有住房出租,全年租金不含税收入36000元。

根据以上资料,回答下列问题:

2019年赵某股权投资收入应纳个人所得税( )

本题解析:

( 1)对于股份制企业在分配股息、红利时,以股票形式向股东个人支付应得的股息、 红利(即派发红股),应以派发红股的股票票面金额为收入额,计算征收个人所得税。(2) 个人从公开发行和转让市场取得的上市公司股票,持股期限在1个月以上至1年(含1年)的,暂减按50%计入应纳税所得额。2019 年赵某股票投资收入应缴纳个人所得税= ( 800+3000x1 ) x 50%x 20%=380 (元)。

中国公民赵某,2019 年取得以下收入:

1.12月份工资薪金收入.

2.投资所得

(1)将原始投资价值50万元的股权以10万元的价格转让给女儿,转让时的股权公允价值为120万元。

(2)取得银行信托型理财产品利息收入4400元,国债利息收入5410元,单位集资利息收入20000元。

(3) 1月份从A股市场购买甲公司股票20000元、乙公司股票50000元。4月底取得甲公司分得的税前股息收入800元,5月上旬获得乙公司红股3000股,公允价值为3.7 元/股,票面价值1元/股。

3.其他各项所得

(1)因交通事故,从保险公司获得车辆保险赔偿3000元。

(2)市区自有住房出租,全年租金不含税收入36000元。

根据以上资料,回答下列问题:

2019年赵某利息收人应缴纳个人所得税( )

本题解析:

国债利息免征个人所得税。赵某就利息收人应缴纳个人所得税= ( 4400+20000) x 20%=4880(元)

中国公民赵某,2019 年取得以下收入:

1.12月份工资薪金收入.

2.投资所得

(1)将原始投资价值50万元的股权以10万元的价格转让给女儿,转让时的股权公允价值为120万元。

(2)取得银行信托型理财产品利息收入4400元,国债利息收入5410元,单位集资利息收入20000元。

(3) 1月份从A股市场购买甲公司股票20000元、乙公司股票50000元。4月底取得甲公司分得的税前股息收入800元,5月上旬获得乙公司红股3000股,公允价值为3.7 元/股,票面价值1元/股。

3.其他各项所得

(1)因交通事故,从保险公司获得车辆保险赔偿3000元。

(2)市区自有住房出租,全年租金不含税收入36000元。

根据以上资料,回答下列问题:

针对赵某股权转让行为,下列说法正确的是()。

本题解析:

A选项:股权转让所得缴纳个人所得税= ( 50-10) *20%=8 (万元) ; C选项:将股权转让给其能够提供具有法律效力身份证明的配偶、父母、子女、祖父母等。视为有正当理由,主管税务机关无需:核定股权转让收入。D选项:股权转让的纳税时间为股权转让行为发生后的次月15日内。

中国公民赵某,2019 年取得以下收入:

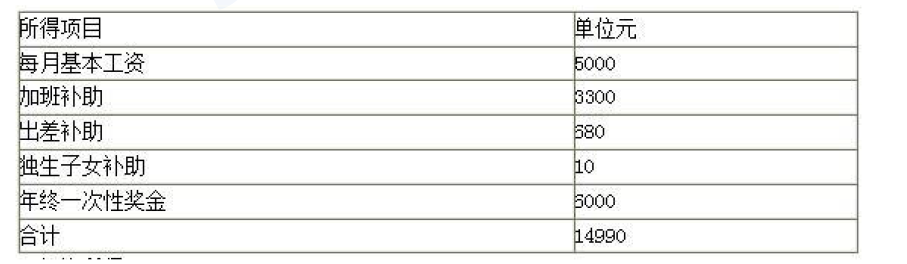

1.12月份工资薪金收入.

2.投资所得

(1)将原始投资价值50万元的股权以10万元的价格转让给女儿,转让时的股权公允价值为120万元。

(2)取得银行信托型理财产品利息收入4400元,国债利息收入5410元,单位集资利息收入20000元。

(3) 1月份从A股市场购买甲公司股票20000元、乙公司股票50000元。4月底取得甲公司分得的税前股息收入800元,5月上旬获得乙公司红股3000股,公允价值为3.7 元/股,票面价值1元/股。

3.其他各项所得

(1)因交通事故,从保险公司获得车辆保险赔偿3000元。

(2)市区自有住房出租,全年租金不含税收入36000元。

根据以上资料,回答下列问题:

赵某12月年终奖所得应缴纳的个人所得税( ) 。

本题解析:

年终奖: 6000/12=500(元), 查找按月换算后的综合所得税率表,适用3%的税率。6000 x3%=180(元)

某市一空调生产企业,增值税一般纳税人, 2018 年业务如下:

(1 )全年销售空调,增值税专用发票注明销售收入28000万元,销项税额4760万元;全年购进原材料增值税专用发票注明16000 万元,进项税额2210万元;

(2) 5月1日起出租仓库给甲公司,全年不含税租金120万元,企业选择简易计税;

(3) 6月20日接受乙企业捐赠原材料,取得增值税专用发票注明30万元,进项税额5.1万元,已计入“营业外收入”;

(4)转让空调专利技术所有权,收入970万元,成本280万元(成本、费用单独核算) ;

(5) 8月10日购置安全生产设备,增值税专用发票注明320万元,进项税额54.4万元,当月使用。税法年限10年(无残值),当年计提折旧37.3万元;

(6)空调销售成本19300万元,销售费用5300万元(其中广告费4600万元),管理费用1600万元(其中业务招待费176万元,新产品研发费用180万元),财务费用1200万元;

(7)工资2500万元,工会经费42万元,职工福利费376万元,职工教育经费73万元;

(8)营业外支出230万元(通过民政部门向贫困山区捐款130万元,环保部门罚款20万元)。

(城建税税率 7%,教育费附加3%,企业所得税税率 25%,不考虑地方教育费附加)

该企业2018年度应缴纳的企业所得税是()万 元。

本题解析:

企业“购置并实际使用”《 环境保护专用设备企业所得税优惠目录》、《 节能节水专用设备企业所得税优惠目录》和《安全生产专用设备企业所得税优惠目录》规定的“环境保护、节能节水、安全生产”等专用设备的,该专用设备的投资额的10%可以从企业当年的应纳税额中抵免;当年不足抵免的,可以在以后5个纳税年度结转抵免。该企业应纳的企业所得税=774.63*25%- 320* 10%=161.66 (万元)。

某市一空调生产企业,增值税一般纳税人, 2018 年业务如下:

(1 )全年销售空调,增值税专用发票注明销售收入28000万元,销项税额4760万元;全年购进原材料增值税专用发票注明16000 万元,进项税额2210万元;

(2) 5月1日起出租仓库给甲公司,全年不含税租金120万元,企业选择简易计税;

(3) 6月20日接受乙企业捐赠原材料,取得增值税专用发票注明30万元,进项税额5.1万元,已计入“营业外收入”;

(4)转让空调专利技术所有权,收入970万元,成本280万元(成本、费用单独核算) ;

(5) 8月10日购置安全生产设备,增值税专用发票注明320万元,进项税额54.4万元,当月使用。税法年限10年(无残值),当年计提折旧37.3万元;

(6)空调销售成本19300万元,销售费用5300万元(其中广告费4600万元),管理费用1600万元(其中业务招待费176万元,新产品研发费用180万元),财务费用1200万元;

(7)工资2500万元,工会经费42万元,职工福利费376万元,职工教育经费73万元;

(8)营业外支出230万元(通过民政部门向贫困山区捐款130万元,环保部门罚款20万元)。

(城建税税率 7%,教育费附加3%,企业所得税税率 25%,不考虑地方教育费附加)

该企业2018年度企业所得税应纳税所得额是()万元。

本题解析:

转让技术所得,500万元以下免征,500万元以上超过部分减半,转让技术所得=970-280=690(万元),只对超过500万元的部分190万元再减半征收企税,应调减=500+190 x 50%=595 (万元) ;新产品研发费应调减180*75%=135 (万元) ;环保部门]的罚款不得扣除,应调增20万元;应纳税所得额=965.45 ( 80题) +382 ( 81题) +70.4 (81题) +14.15 (81题) +26 ( 82题) -595 ( 83题) +26.63 (82题) -135 ( 83题) +20 ( 83题) =774.63 (万元)

某市一空调生产企业,增值税一般纳税人, 2018 年业务如下:

(1 )全年销售空调,增值税专用发票注明销售收入28000万元,销项税额4760万元;全年购进原材料增值税专用发票注明16000 万元,进项税额2210万元;

(2) 5月1日起出租仓库给甲公司,全年不含税租金120万元,企业选择简易计税;

(3) 6月20日接受乙企业捐赠原材料,取得增值税专用发票注明30万元,进项税额5.1万元,已计入“营业外收入”;

(4)转让空调专利技术所有权,收入970万元,成本280万元(成本、费用单独核算) ;

(5) 8月10日购置安全生产设备,增值税专用发票注明320万元,进项税额54.4万元,当月使用。税法年限10年(无残值),当年计提折旧37.3万元;

(6)空调销售成本19300万元,销售费用5300万元(其中广告费4600万元),管理费用1600万元(其中业务招待费176万元,新产品研发费用180万元),财务费用1200万元;

(7)工资2500万元,工会经费42万元,职工福利费376万元,职工教育经费73万元;

(8)营业外支出230万元(通过民政部门向贫困山区捐款130万元,环保部门罚款20万元)。

(城建税税率 7%,教育费附加3%,企业所得税税率 25%,不考虑地方教育费附加)

2018年度该企业实现的会计利润总额是()万 元。

本题解析:

会计利润=28000(业务1 )+120(业务2)+35.1(业务3)+970(业务4)-280(业务4)-19300(业务6) - 5300 (业务6) -1600 (业务6) -1200 (业务6) -230(业务8) -249.65 (79题) =965.45 (万元)。

某市一空调生产企业,增值税一般纳税人, 2018 年业务如下:

(1 )全年销售空调,增值税专用发票注明销售收入28000万元,销项税额4760万元;全年购进原材料增值税专用发票注明16000 万元,进项税额2210万元;

(2) 5月1日起出租仓库给甲公司,全年不含税租金120万元,企业选择简易计税;

(3) 6月20日接受乙企业捐赠原材料,取得增值税专用发票注明30万元,进项税额5.1万元,已计入“营业外收入”;

(4)转让空调专利技术所有权,收入970万元,成本280万元(成本、费用单独核算) ;

(5) 8月10日购置安全生产设备,增值税专用发票注明320万元,进项税额54.4万元,当月使用。税法年限10年(无残值),当年计提折旧37.3万元;

(6)空调销售成本19300万元,销售费用5300万元(其中广告费4600万元),管理费用1600万元(其中业务招待费176万元,新产品研发费用180万元),财务费用1200万元;

(7)工资2500万元,工会经费42万元,职工福利费376万元,职工教育经费73万元;

(8)营业外支出230万元(通过民政部门向贫困山区捐款130万元,环保部门罚款20万元)。

(城建税税率 7%,教育费附加3%,企业所得税税率 25%,不考虑地方教育费附加)

2018年度该企业计算应纳税所得额时,可扣除的税金及附加是()万 元。

本题解析:

此题应纳的增值税=4760-2210- 5.1- 54.4+120x 5%=2496.5 (万元),应纳的城建税及教育费附加=2496.5x (7%+3%) =249.65 (万元),可以扣除的税金及附加=249.65 (万元)。

境外甲公司2016年4月1日对我国境内乙公司投资2000万元,持有乙公司15%的股权,2016年12月1日又追加投资900万元,增加股权5%,甲公司每年派工作人员人境参加乙公司股权大会和董事会议。

并对乙公司的投资业务提出相关建议,2018年1月3日甲公司与我国境内丙公司签订股权转让协议。将其持有乙公司的股权10% 作价1900万元转让给丙公司,协议约定丙公司分别于4月30日和11月1日支付价款950万元,合同签订当日生效,转让时乙公司未分配利润为200万元,丙公司由于资金周转困难,实际于2018年12月1日一次性支付1900万元。12 月10日完成股权变更手续。

根据上述资料,回答下列问题。

甲公司应就股权转让所缴纳的企业所得税( ) 。

本题解析:

转让股权收人扣除为取得该股权所发生的成本后,为股权转让所得。企业在计算股权转让所得时,不得扣除被投资企业未分配利润等股东留存收益中按该项股权所可能分配的金额。另外非居民企业适用10%的税率。

试卷分类:涉税服务实务

练习次数:6次

试卷分类:涉税服务实务

练习次数:5次

试卷分类:财务与会计

练习次数:6次

试卷分类:财务与会计

练习次数:5次

试卷分类:财务与会计

练习次数:6次

试卷分类:财务与会计

练习次数:7次

试卷分类:税法一

练习次数:11次

试卷分类:涉税服务相关法律

练习次数:10次

试卷分类:涉税服务相关法律

练习次数:9次

试卷分类:涉税服务相关法律

练习次数:7次