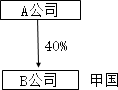

中国居民企业A(所得税税率为25%)持有甲国B公司40%股权,甲国的所得税税率为10%。2021年B公司实现应纳税所得额为4000万元,在甲国缴纳企业所得税400万元。B公司决定向股东分配2500万元的税后利润,A公司分得1000万元,并按照甲国的预提所得税税率缴纳了50万元的预提所得税,实际获得950万元的股息所得。A公司为进行对B公司的投资,当年发生的管理费用为20万元。

要求:请根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)A公司来自B公司的股息所得,是否符合间接抵免条件,请说明理由。

(2)请计算A公司来自B公司的股息所得直接缴纳和间接负担的税额。

(3)请计算A公司来自B公司股息所得调整后的应纳税所得额。

(4)请计算A公司来自B公司的股息所得在我国应补缴的企业所得税税额。

(1)间接抵免条件:直接或者间接持股方式合计持股20%以上(含)。

A公司来自B公司的股息所得,符合间接抵免条件,因为A公司对B公司的直接持股比例超过20%。

(2)A公司直接缴纳的来自B公司股息的预提所得税为50万元。

B公司所纳税额属于由A公司负担的部分=(本层企业就利润和投资收益所实际缴纳的税额+符合规定的由本层企业间接负担的税额)×本层企业向一家上一层企业分配的股息(红利)÷本层企业所得税后利润额=400×1000÷3600=111.11(万元)

或B公司所纳税额属于由A公司负担的部分=(利润税400+投资税0+间接税0)×(2500/3600)

(分配比例)×40%(持股比例)=111.11(万元)

A公司来自B公司的所得直接缴纳和间接负担的税额=50+111.11=161.11(万元)

(3)A公司来自B公司股息所得调整后的应纳税所得额=境外股息、红利税后净所得+该项所得直接缴纳和间接负担的税额之和-计算企业应纳税所得总额时已按税法规定扣除的有关成本费用中与境外所得有关的部分进行对应调整扣除=950(境外股息红利的税后净所得)+161.11(直接缴纳和间接负担的税额)-20(允许扣除的成本费用)=1091.11(万元)

(4)抵免限额=1091.11×25%=272.78(万元)

直接缴纳和间接负担的税额161.11万元,按照161.11万元抵免,需补缴税款111.67万元。

下列规范性法律文件中,由全国人民代表大会常务委员会制定的是( )。

法人是具有民事权利能力和民事行为能力,依法独立享有民事权利和承担民事义务的组织。下列选项中不属于法人的是()。

下列关于法律渊源的表述中,不正确的是( )。

关于法人权利能力与行为能力的说法正确的是( )。

根据法律规范的性质,可以将法律关系分为()。

2018年,中共中央下发《深化党和国家机构改革方案》,设立中央全面依法治国委员会,该委员会办公室位于( )。

法律的制定部门是()。

甲开车不小心撞坏了电线杆,该行为属于()。

下列关于法律主体权利能力的表述中,正确的是( )。

下列各项中,不属于全面推进依法治国基本原则的是( )。