推荐等级:

发布时间: 2021-09-23 14:10

扫码用手机做题

某高尔夫球具制造企业,位于县城,为增值税一般纳税人。2020 年5 月发生以下业务: (1)从农户手中购入一批原木,取得的农产品销售发票上注明金额6 万元,委托甲加工厂加工成500 根高尔夫球杆,支付加工费1 万元,运送原木发生运输费0.2 万元,加工费与运费均取得增值税专用发票。加工厂同类高尔夫球杆不含税售价为200 元/根。当月高尔夫球具制造企业收回全部高尔夫球杆,甲加工厂未代收代缴消费税。 (2)将从甲加工厂收回的高尔夫球杆对外销售300 根,不含税售价为300 元/根,剩余200 根留存仓库待售。 (3)从乙生产企业购入杆头、握把,支付不含税货款10 万元,取得增值税专用发票。领用购入的杆头、握把生产高尔夫球杆,本月将自产的高尔夫球杆全部出售,取得不含税价款40 万元。 (4)该制造企业出租一所闲置办公楼,约定月含税租金4 万元,租期1 年,当月一次性预收2020 年5 月至2021 年4 月租金,其中合同约定2020年5 月1 日至2020 年7 月31 日免收租金。 其他相关资料:高尔夫球及球具消费税税率为10%,成本利润率为10%;期初外购杆头、握把买价20 万元,期末库存外购杆头、握把买价为0。 根据上述资料,回答下列问题:

该企业当期应缴纳城市维护建设税( )万元。

本题解析:暂无解析

某高尔夫球具制造企业,位于县城,为增值税一般纳税人。2020 年5 月发生以下业务: (1)从农户手中购入一批原木,取得的农产品销售发票上注明金额6 万元,委托甲加工厂加工成500 根高尔夫球杆,支付加工费1 万元,运送原木发生运输费0.2 万元,加工费与运费均取得增值税专用发票。加工厂同类高尔夫球杆不含税售价为200 元/根。当月高尔夫球具制造企业收回全部高尔夫球杆,甲加工厂未代收代缴消费税。 (2)将从甲加工厂收回的高尔夫球杆对外销售300 根,不含税售价为300 元/根,剩余200 根留存仓库待售。 (3)从乙生产企业购入杆头、握把,支付不含税货款10 万元,取得增值税专用发票。领用购入的杆头、握把生产高尔夫球杆,本月将自产的高尔夫球杆全部出售,取得不含税价款40 万元。 (4)该制造企业出租一所闲置办公楼,约定月含税租金4 万元,租期1 年,当月一次性预收2020 年5 月至2021 年4 月租金,其中合同约定2020年5 月1 日至2020 年7 月31 日免收租金。 其他相关资料:高尔夫球及球具消费税税率为10%,成本利润率为10%;期初外购杆头、握把买价20 万元,期末库存外购杆头、握把买价为0。 根据上述资料,回答下列问题:

该企业当期应缴纳消费税( )万元。

本题解析:暂无解析

某高尔夫球具制造企业,位于县城,为增值税一般纳税人。2020 年5 月发生以下业务: (1)从农户手中购入一批原木,取得的农产品销售发票上注明金额6 万元,委托甲加工厂加工成500 根高尔夫球杆,支付加工费1 万元,运送原木发生运输费0.2 万元,加工费与运费均取得增值税专用发票。加工厂同类高尔夫球杆不含税售价为200 元/根。当月高尔夫球具制造企业收回全部高尔夫球杆,甲加工厂未代收代缴消费税。 (2)将从甲加工厂收回的高尔夫球杆对外销售300 根,不含税售价为300 元/根,剩余200 根留存仓库待售。 (3)从乙生产企业购入杆头、握把,支付不含税货款10 万元,取得增值税专用发票。领用购入的杆头、握把生产高尔夫球杆,本月将自产的高尔夫球杆全部出售,取得不含税价款40 万元。 (4)该制造企业出租一所闲置办公楼,约定月含税租金4 万元,租期1 年,当月一次性预收2020 年5 月至2021 年4 月租金,其中合同约定2020年5 月1 日至2020 年7 月31 日免收租金。 其他相关资料:高尔夫球及球具消费税税率为10%,成本利润率为10%;期初外购杆头、握把买价20 万元,期末库存外购杆头、握把买价为0。 根据上述资料,回答下列问题:

该企业当期应缴纳增值税( )万元。

本题解析:暂无解析

某高尔夫球具制造企业,位于县城,为增值税一般纳税人。2020 年5 月发生以下业务: (1)从农户手中购入一批原木,取得的农产品销售发票上注明金额6 万元,委托甲加工厂加工成500 根高尔夫球杆,支付加工费1 万元,运送原木发生运输费0.2 万元,加工费与运费均取得增值税专用发票。加工厂同类高尔夫球杆不含税售价为200 元/根。当月高尔夫球具制造企业收回全部高尔夫球杆,甲加工厂未代收代缴消费税。 (2)将从甲加工厂收回的高尔夫球杆对外销售300 根,不含税售价为300 元/根,剩余200 根留存仓库待售。 (3)从乙生产企业购入杆头、握把,支付不含税货款10 万元,取得增值税专用发票。领用购入的杆头、握把生产高尔夫球杆,本月将自产的高尔夫球杆全部出售,取得不含税价款40 万元。 (4)该制造企业出租一所闲置办公楼,约定月含税租金4 万元,租期1 年,当月一次性预收2020 年5 月至2021 年4 月租金,其中合同约定2020年5 月1 日至2020 年7 月31 日免收租金。 其他相关资料:高尔夫球及球具消费税税率为10%,成本利润率为10%;期初外购杆头、握把买价20 万元,期末库存外购杆头、握把买价为0。 根据上述资料,回答下列问题:

该企业当期应确认销项税额( )万元。

本题解析:暂无解析

某高尔夫球具制造企业,位于县城,为增值税一般纳税人。2020 年5 月发生以下业务: (1)从农户手中购入一批原木,取得的农产品销售发票上注明金额6 万元,委托甲加工厂加工成500 根高尔夫球杆,支付加工费1 万元,运送原木发生运输费0.2 万元,加工费与运费均取得增值税专用发票。加工厂同类高尔夫球杆不含税售价为200 元/根。当月高尔夫球具制造企业收回全部高尔夫球杆,甲加工厂未代收代缴消费税。 (2)将从甲加工厂收回的高尔夫球杆对外销售300 根,不含税售价为300 元/根,剩余200 根留存仓库待售。 (3)从乙生产企业购入杆头、握把,支付不含税货款10 万元,取得增值税专用发票。领用购入的杆头、握把生产高尔夫球杆,本月将自产的高尔夫球杆全部出售,取得不含税价款40 万元。 (4)该制造企业出租一所闲置办公楼,约定月含税租金4 万元,租期1 年,当月一次性预收2020 年5 月至2021 年4 月租金,其中合同约定2020年5 月1 日至2020 年7 月31 日免收租金。 其他相关资料:高尔夫球及球具消费税税率为10%,成本利润率为10%;期初外购杆头、握把买价20 万元,期末库存外购杆头、握把买价为0。 根据上述资料,回答下列问题:

该企业当期进项税额为( )万元。

本题解析:暂无解析

甲酒类产品生产企业(以下简称甲企业)为增值税一般纳税人,2020 年4 月发生以下业务:

(1)向某烟酒专卖店销售粮食白酒25 吨,开具普通发票,取得含税收入220 万元,另收取品牌使用费32 万元、优质费8 万元;

(2)提供成本为13 万元的原材料委托乙企业加工散装药酒1000 公斤,收回时向乙企业支付不含增值税的加工费2 万元,乙企业已代收代缴消费税;

(3)委托加工收回后将其中900 公斤散装药酒继续加工成瓶装药酒1800 瓶,以每瓶130 元的不含税价格通过非独立核算门市部销售完毕;将剩余100 公斤散装药酒作为福利分给职工,同类散装药酒的不含税销售价为每公斤120 元。

(4)将2 吨自产A 型白酒用于职工福利,生产成本为2 万元;将1 吨B 型白酒赠送给关系客户,生产成本为1.5 万元。上述白酒均已发出,A、B 型白酒均为甲企业自制的新型白酒,无同类产品售价。

(说明:药酒的消费税税率为10%,白酒的消费税税率为20%加0.5 元/500 克,白酒成本利润率为10%)

根据上述资料,回答下列问题:

甲企业当月应缴纳消费税合计( )万元(不含代收代缴的消费税)。

本题解析:

将自产白酒用于职工福利以及赠送关系客户,消费税均应视同销售,需计算缴纳消费税,无同类售价按组价计税。用于职工福利部分A 型白酒应纳消费税=[2×(1+10%)+2×2000×0.5÷10000]/(1-20%)×20%+2×2000×0.5÷10000=0.8(万元)用于赠送关系客户的B 型白酒应纳消费税=[1.5×(1+10%)+1×2000×0.5÷10000]/(1-20%)×20%+1×2000×0.5÷10000=0.54(万元)甲企业当月应缴纳消费税合计=48.52+2.34+0.8+0.54=52.20(万元)

甲酒类产品生产企业(以下简称甲企业)为增值税一般纳税人,2020 年4 月发生以下业务:

(1)向某烟酒专卖店销售粮食白酒25 吨,开具普通发票,取得含税收入220 万元,另收取品牌使用费32 万元、优质费8 万元;

(2)提供成本为13 万元的原材料委托乙企业加工散装药酒1000 公斤,收回时向乙企业支付不含增值税的加工费2 万元,乙企业已代收代缴消费税;

(3)委托加工收回后将其中900 公斤散装药酒继续加工成瓶装药酒1800 瓶,以每瓶130 元的不含税价格通过非独立核算门市部销售完毕;将剩余100 公斤散装药酒作为福利分给职工,同类散装药酒的不含税销售价为每公斤120 元。

(4)将2 吨自产A 型白酒用于职工福利,生产成本为2 万元;将1 吨B 型白酒赠送给关系客户,生产成本为1.5 万元。上述白酒均已发出,A、B 型白酒均为甲企业自制的新型白酒,无同类产品售价。

(说明:药酒的消费税税率为10%,白酒的消费税税率为20%加0.5 元/500 克,白酒成本利润率为10%)

根据上述资料,回答下列问题:

甲企业销售瓶装药酒应缴纳消费税( )万元。

本题解析:

将委托加工收回的散装药酒继续加工成瓶装药酒,加工出来的瓶装药酒属于新的应税消费品,所以销售时需要缴纳消费税,另外消费税抵扣范围不包括药酒,所以不能抵扣已纳消费税。甲企业销售瓶装药酒应缴纳消费税=1800×130÷10000×10%=2.34(万元)

甲酒类产品生产企业(以下简称甲企业)为增值税一般纳税人,2020 年4 月发生以下业务:

(1)向某烟酒专卖店销售粮食白酒25 吨,开具普通发票,取得含税收入220 万元,另收取品牌使用费32 万元、优质费8 万元;

(2)提供成本为13 万元的原材料委托乙企业加工散装药酒1000 公斤,收回时向乙企业支付不含增值税的加工费2 万元,乙企业已代收代缴消费税;

(3)委托加工收回后将其中900 公斤散装药酒继续加工成瓶装药酒1800 瓶,以每瓶130 元的不含税价格通过非独立核算门市部销售完毕;将剩余100 公斤散装药酒作为福利分给职工,同类散装药酒的不含税销售价为每公斤120 元。

(4)将2 吨自产A 型白酒用于职工福利,生产成本为2 万元;将1 吨B 型白酒赠送给关系客户,生产成本为1.5 万元。上述白酒均已发出,A、B 型白酒均为甲企业自制的新型白酒,无同类产品售价。

(说明:药酒的消费税税率为10%,白酒的消费税税率为20%加0.5 元/500 克,白酒成本利润率为10%)

根据上述资料,回答下列问题:

乙企业应代收代缴的消费税( )万元。

本题解析:

乙企业应代收代缴的消费税=(13+2)÷(1-10%)×10%=1.67(万元)

甲酒类产品生产企业(以下简称甲企业)为增值税一般纳税人,2020 年4 月发生以下业务:

(1)向某烟酒专卖店销售粮食白酒25 吨,开具普通发票,取得含税收入220 万元,另收取品牌使用费32 万元、优质费8 万元;

(2)提供成本为13 万元的原材料委托乙企业加工散装药酒1000 公斤,收回时向乙企业支付不含增值税的加工费2 万元,乙企业已代收代缴消费税;

(3)委托加工收回后将其中900 公斤散装药酒继续加工成瓶装药酒1800 瓶,以每瓶130 元的不含税价格通过非独立核算门市部销售完毕;将剩余100 公斤散装药酒作为福利分给职工,同类散装药酒的不含税销售价为每公斤120 元。

(4)将2 吨自产A 型白酒用于职工福利,生产成本为2 万元;将1 吨B 型白酒赠送给关系客户,生产成本为1.5 万元。上述白酒均已发出,A、B 型白酒均为甲企业自制的新型白酒,无同类产品售价。

(说明:药酒的消费税税率为10%,白酒的消费税税率为20%加0.5 元/500 克,白酒成本利润率为10%)

根据上述资料,回答下列问题:

甲企业向烟酒专卖店销售白酒应缴纳消费税( )万元。

本题解析:

甲企业向烟酒专卖店销售白酒应缴纳消费税=(220+32+8)÷1.13×20%+25×2000×0.5÷10000=48.52(万元)

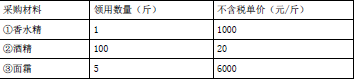

甲化妆品生产企业是增值税一般纳税人,2019 年8 月发生如下业务: (1)采取分期收款方式销售生产的A 类面膜300 盒,每盒5 片,合同约定8 月、9 月各收取价款的50%,不含税总价款27000元,截止当月末,款项尚未收到。 (2)将A 类面膜2 片和单价30 元的B 类护肤液1 瓶组成套装,以每套不含税价款60 元,委托乙企业代销,当期代销100 套,已收到代销清单,款项尚未收到。(3)将本单位生产的A 类面膜120 盒作为“中秋”节福利发放给本单位女职工。 (4)为研发新型化妆品,以本单位生产的C 类面霜50 瓶与某小规模纳税人交换其生产的酒精,取得增值税专用发票,发票注明酒精不含税价格2000 元、税额60 元。已知C 类面霜不含税平均售价为每瓶40 元、不含税最高售价为每瓶 42 元,C 类面霜每瓶 2ml。( 5)本月生产高档化妆品材料领用情况如下表:

已知高档化妆品消费税税率15%。

要求:根据上述资料,回答下列问题:

甲企业2019 年8 月实际应缴纳消费税( )元。

本题解析:

业务(3)中将自产应税消费品用于职工福利,于移送使用时缴纳消费税。 应缴纳消费税=27000÷300×120×15%=1620(元) 业务(5): ①香水精:1000÷500=2(元/克),小于10 元/克,香水精不属于应税消费品,未负担过消费税。 ②面霜:6000÷500=12(元/克),大于10 元/克,面霜属于应税消费品,已纳消费税在生产领用时可以抵扣。 应纳消费税=2025+900+315+1620-6000×5×15%=360(元)

试卷分类:涉税服务实务

练习次数:6次

试卷分类:涉税服务实务

练习次数:5次

试卷分类:财务与会计

练习次数:6次

试卷分类:财务与会计

练习次数:5次

试卷分类:财务与会计

练习次数:6次

试卷分类:财务与会计

练习次数:7次

试卷分类:税法一

练习次数:11次

试卷分类:涉税服务相关法律

练习次数:10次

试卷分类:涉税服务相关法律

练习次数:9次

试卷分类:涉税服务相关法律

练习次数:7次