关于银行汇票出票金额和实际结算金额,下列表述正确的是( )。

甲公司因长期经营不善被宣告破产,撤销在银行开立的结算账户时,其应当最后撤销的是( )。

根据会计法律制度的规定,下列关于会计档案销毁的表述中,不正确的是( )。

下列规范性文件中,效力等级最低的是( )。

有关单位之间会计档案的处置与交接,下列说法不正确的是( )。

根据企业所得税法律制度的规定,关于在中国境内未设立机构、场所的非居民企业取得的来源于中国境内的所得,其应纳税所得额确定的下列表述中,不正确的是( )。

根据个人所得税法律制度的规定,下列各项所得中,不按照经营所得项目征收个人所得税的是( )。

根据税收征收管理法律制度的规定,下列行为中,不属于虚开发票的是( )。

某商城为增值税一般纳税人,2022年2月发生以下业务:以旧换新销售5台电冰箱,新电冰箱每台零售价5000元,旧电冰箱每台作价350元,每台电冰箱收取差价4650元;采取以旧换新方式向消费者销售金项链2000条,新项链每条零售价0.25万元,旧项链每条作价0.22万元,每条项链取得差价款0.03万元。则当月该商城以上业务销项税额的下列算式中,正确的是( )。

某金店是增值税一般纳税人,2019年3月采取以旧换新方式销售纯金项链10条,每条新项链的不含税销售额为4000元,收购旧项链的不含税金额为每条2000元。已知增值税税率为13%,该笔业务的销项税额为( )。

根据增值税法律制度的规定,从事二手车经销业务的甲企业(一般纳税人),2022年2月销售其收购的二手车取得价税合计收入20.3万元,则甲企业当月应纳增值税为( )万元。

银行汇票记载的金额包括汇票金额和实际结算金额等。对此,下列说法不正确的是( )。

委托加工的应税消费品,受托方在交货时已代收代缴消费税,委托方收回后以高于受托方的计税价格出售的,其消费税的税务处理是( )。

某企业2021年已计入成本费用的实际发放的合理工资、薪金总额为500万元,实际发生职工福利费72万元,拨缴工会经费14万元,已经取得工会经费专用收据,实际发生职工教育经费45万元。已知,企业发生的职工福利费支出、拨缴的工会经费、发生的职工教育经费支出分别在不超过工资薪金总额14%、2%、8%的部分,准予扣除。该企业在计算2021年应纳税所得额时,就上述业务应调整的应纳税所得额为( )万元。

王某是某国有企业的单位负责人,根据会计法律制度的规定,下列人员中可以在该单位担任会计机构负责人的是( )。

某酒厂2022年2月份生产一种新型粮食白酒,无偿赠送给客户品尝0.2吨,已知该种粮食白酒无同类产品销售价格,生产成本每吨35000元,成本利润率为10%,粮食白酒定额税率为0.5元/500克,1吨=1000千克,比例税率为20%。该厂当月应缴纳消费税税额的下列计算列式中,正确的是( )。

2018年12月甲企业当月应缴增值税30万元,实际缴纳20万元,应缴消费税28万元,实际缴纳12万元,已知教育费附加征收比率为3%,则该企业当月应缴纳的教育费附加计算正确的是( )。

根据企业所得税法律制度的规定,企业取得的下列各项所得中,按照负担、支付所得的企业或者机构、场所所在地确定所得来源地的是( )。

中国居民张某为境内某企业的工程师,育有一子一女,9岁的儿子就读小学三年级,4岁的女儿就读幼儿园。2021年张某有关收支情况如下:

(1)全年取得工资薪金192000元,全年专项扣除42000元,子女教育专项附加扣除由张某按扣除标准的100%扣除。

(2)为甲公司提供技术咨询,取得劳务报酬3100元,张某自行负担交通费100元。

(3)将一套自有住房与赵某的一套住房互换,经房地产评估机构评估并经税务机关确认,张某的房屋价值2600000元,赵某的房屋价值2800000元,张某支付给赵某差价款200000元。张某、赵某互换住房均按规定免征增值税。

(4)办理手机5G流量套餐业务,获赠价值3500元的手机一部。

(5)参加某商场“满1000抽奖”促销活动,获得价值2000元的家电一台。

(6)获得省级政府颁发的科技创新奖奖金10000元。

(7)取得银行储蓄存款利息1000元。

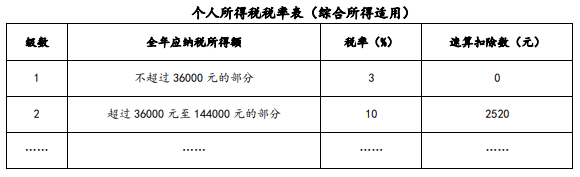

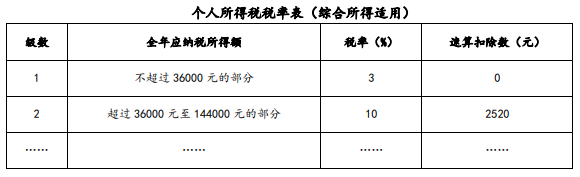

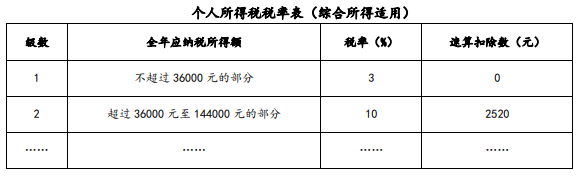

已知:劳务报酬所得预扣预缴个人所得税适用20%的预扣率,每次收入不超过4000元的,减除费用按800元计算。综合所得减除费用60000元/年;劳务报酬所得以收入减除20%的费用后的余额为收入额;子女教育专项附加扣除按照每个子女每月1000元的标准定额扣除。契税税率为4%。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。

计算张某劳务报酬所得应预扣预缴个人所得税税额的算式中,正确的是( )。

中国居民张某为境内某企业的工程师,育有一子一女,9岁的儿子就读小学三年级,4岁的女儿就读幼儿园。2021年张某有关收支情况如下:

(1)全年取得工资薪金192000元,全年专项扣除42000元,子女教育专项附加扣除由张某按扣除标准的100%扣除。

(2)为甲公司提供技术咨询,取得劳务报酬3100元,张某自行负担交通费100元。

(3)将一套自有住房与赵某的一套住房互换,经房地产评估机构评估并经税务机关确认,张某的房屋价值2600000元,赵某的房屋价值2800000元,张某支付给赵某差价款200000元。张某、赵某互换住房均按规定免征增值税。

(4)办理手机5G流量套餐业务,获赠价值3500元的手机一部。

(5)参加某商场“满1000抽奖”促销活动,获得价值2000元的家电一台。

(6)获得省级政府颁发的科技创新奖奖金10000元。

(7)取得银行储蓄存款利息1000元。

已知:劳务报酬所得预扣预缴个人所得税适用20%的预扣率,每次收入不超过4000元的,减除费用按800元计算。综合所得减除费用60000元/年;劳务报酬所得以收入减除20%的费用后的余额为收入额;子女教育专项附加扣除按照每个子女每月1000元的标准定额扣除。契税税率为4%。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。

关于张某与赵某互换住房契税税务处理的下列表述中,正确的是( )。

星星商场为增值税一般纳税人。2019年6月份发生如下经济业务:

(1)销售某种空调取得含税销售收入171760元,通过某运输公司配送所销售的空调,取得了该运输公司开具的增值税专用发票,发票上记载的运费金额为3000元。

(2)销售电视机120台,每台含税零售单价为2147元。

(3)购进电冰箱50台,不含税单价800元,货款已付;购进手机100台,不含税单价600元,货款已付。两项业务均已取得增值税专用发票。

(4)当月该商场销售其他商品含税销售额为158200元。已知:销售货物增值税适用税率为13%;交通运输服务增值税税率为9%;取得的增值税专用发票均通过税务机关认证。要求:根据上述资料,不考虑其他因素,分析回答下列小题。

星星商场委托运输公司配送空调,可以抵扣的进项税额为( )。

星星商场为增值税一般纳税人。2019年6月份发生如下经济业务:

(1)销售某种空调取得含税销售收入171760元,通过某运输公司配送所销售的空调,取得了该运输公司开具的增值税专用发票,发票上记载的运费金额为3000元。

(2)销售电视机120台,每台含税零售单价为2147元。

(3)购进电冰箱50台,不含税单价800元,货款已付;购进手机100台,不含税单价600元,货款已付。两项业务均已取得增值税专用发票。

(4)当月该商场销售其他商品含税销售额为158200元。已知:销售货物增值税适用税率为13%;交通运输服务增值税税率为9%;取得的增值税专用发票均通过税务机关认证。要求:根据上述资料,不考虑其他因素,分析回答下列小题。

星星商场购进电冰箱和手机可以抵扣的进项税额是( )。

星星商场为增值税一般纳税人。2019年6月份发生如下经济业务:

(1)销售某种空调取得含税销售收入171760元,通过某运输公司配送所销售的空调,取得了该运输公司开具的增值税专用发票,发票上记载的运费金额为3000元。

(2)销售电视机120台,每台含税零售单价为2147元。

(3)购进电冰箱50台,不含税单价800元,货款已付;购进手机100台,不含税单价600元,货款已付。两项业务均已取得增值税专用发票。

(4)当月该商场销售其他商品含税销售额为158200元。已知:销售货物增值税适用税率为13%;交通运输服务增值税税率为9%;取得的增值税专用发票均通过税务机关认证。要求:根据上述资料,不考虑其他因素,分析回答下列小题。

星星商场当月应纳增值税为( )。

星星商场为增值税一般纳税人。2019年6月份发生如下经济业务:

(1)销售某种空调取得含税销售收入171760元,通过某运输公司配送所销售的空调,取得了该运输公司开具的增值税专用发票,发票上记载的运费金额为3000元。

(2)销售电视机120台,每台含税零售单价为2147元。

(3)购进电冰箱50台,不含税单价800元,货款已付;购进手机100台,不含税单价600元,货款已付。两项业务均已取得增值税专用发票。

(4)当月该商场销售其他商品含税销售额为158200元。已知:销售货物增值税适用税率为13%;交通运输服务增值税税率为9%;取得的增值税专用发票均通过税务机关认证。要求:根据上述资料,不考虑其他因素,分析回答下列小题。

下列关于星星商场2019年6月的销项税额的计算中,正确的是( )。

甲公司为境内化妆品生产企业,2021年有关经营情况如下:

(1)取得化妆品销售收入5000万元,将闲置厂房出租取得租金收入200万元,授权其他企业使用本公司专利技术取得特许权使用费收入1000万元,取得境内居民企业投资分红50万元。

(2)缴纳增值税300万元,消费税750万元,城市维护建设税和教育费附加84万元,房产税24万元。

(3)捐赠支出共70万元,其中通过县民政部门向灾区捐款50万元、直接向某高校科研部门捐款20万元;符合条件的广告费支出2100万元。

(4)全年利润总额500万元。

已知:公益性捐赠支出不超过年度利润总额12%的部分,准予在计算企业所得税应纳税所得额时扣除。化妆品制造或销售企业发生的广告费支出,不超过当年销售(营业)收入30%的部分,准予扣除。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。

在计算甲公司2021年度企业所得税应纳税所得额时,准予扣除的捐赠支出是( )万元。

根据会计法律制度的规定,下列关于会计人员回避制度的表述中,正确的有( )。

根据个人所得税法律制度的规定,下列各项中,视同财产转让所得缴纳个人所得税的有( )。

下列关于解决法的效力冲突的特殊方式的表述中,错误的有( )。

下列涉案会计人员,终身不得从事会计工作的有( )。

根据增值税法律制度的规定,下列各项中,免征增值税的有( )。

甲公司签发一张转账支票给乙公司,丙公司以欺诈的手段从乙公司手中获得该支票后,丙公司将该支票金额涂改为50万元,并将该支票无偿赠与给丁公司。根据支付结算法律制度的规定,下列表述中正确的有( )。

根据票据法律制度的规定,下列关于填写票据的表述中,正确的有( )。

根据税收法律制度的规定,下列企业的行为中免征进口关税的有( )。

根据企业所得税法律制度的相关规定,固定资产大修理支出需要同时符合的条件有( )。

根据关税法律制度的规定,下列各项中,不计入出口关税完税价格的有( )。

中国居民张某为境内某企业的工程师,育有一子一女,9岁的儿子就读小学三年级,4岁的女儿就读幼儿园。2021年张某有关收支情况如下:

(1)全年取得工资薪金192000元,全年专项扣除42000元,子女教育专项附加扣除由张某按扣除标准的100%扣除。

(2)为甲公司提供技术咨询,取得劳务报酬3100元,张某自行负担交通费100元。

(3)将一套自有住房与赵某的一套住房互换,经房地产评估机构评估并经税务机关确认,张某的房屋价值2600000元,赵某的房屋价值2800000元,张某支付给赵某差价款200000元。张某、赵某互换住房均按规定免征增值税。

(4)办理手机5G流量套餐业务,获赠价值3500元的手机一部。

(5)参加某商场“满1000抽奖”促销活动,获得价值2000元的家电一台。

(6)获得省级政府颁发的科技创新奖奖金10000元。

(7)取得银行储蓄存款利息1000元。

已知:劳务报酬所得预扣预缴个人所得税适用20%的预扣率,每次收入不超过4000元的,减除费用按800元计算。综合所得减除费用60000元/年;劳务报酬所得以收入减除20%的费用后的余额为收入额;子女教育专项附加扣除按照每个子女每月1000元的标准定额扣除。契税税率为4%。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。

张某的下列所得中,免予征收或不征收个人所得税的是( )。

甲公司为境内化妆品生产企业,2021年有关经营情况如下:

(1)取得化妆品销售收入5000万元,将闲置厂房出租取得租金收入200万元,授权其他企业使用本公司专利技术取得特许权使用费收入1000万元,取得境内居民企业投资分红50万元。

(2)缴纳增值税300万元,消费税750万元,城市维护建设税和教育费附加84万元,房产税24万元。

(3)捐赠支出共70万元,其中通过县民政部门向灾区捐款50万元、直接向某高校科研部门捐款20万元;符合条件的广告费支出2100万元。

(4)全年利润总额500万元。

已知:公益性捐赠支出不超过年度利润总额12%的部分,准予在计算企业所得税应纳税所得额时扣除。化妆品制造或销售企业发生的广告费支出,不超过当年销售(营业)收入30%的部分,准予扣除。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。

下列各项中,在计算甲公司2021年度企业所得税应纳税所得额时,准予扣除的税金是( )。

甲公司为境内化妆品生产企业,2021年有关经营情况如下:

(1)取得化妆品销售收入5000万元,将闲置厂房出租取得租金收入200万元,授权其他企业使用本公司专利技术取得特许权使用费收入1000万元,取得境内居民企业投资分红50万元。

(2)缴纳增值税300万元,消费税750万元,城市维护建设税和教育费附加84万元,房产税24万元。

(3)捐赠支出共70万元,其中通过县民政部门向灾区捐款50万元、直接向某高校科研部门捐款20万元;符合条件的广告费支出2100万元。

(4)全年利润总额500万元。

已知:公益性捐赠支出不超过年度利润总额12%的部分,准予在计算企业所得税应纳税所得额时扣除。化妆品制造或销售企业发生的广告费支出,不超过当年销售(营业)收入30%的部分,准予扣除。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。

甲公司的下列收入,应计入2021年度企业所得税收入总额的是( )。