36.一、基本情况

某食品饮料有限公司,系增值税一般纳税人,主营果汁饮料生产销售。未实行农产品增值税进项税额核定扣除办法。

2019 年6 月“应交税费——应交增值税”各栏合计数为:销项税额122200 元;进项税额113215元;进项税额转出6150 元,转出未交增值税15135 元。该公司销售产品和包装物的增值税税率:2018年5 月1 日-2019 年3 月31 日为16%;2019 年4 月1 日起为13%。

二、审核获取的资料

税务师受托审核该公司2019 年6 月的增值税相关情况,发现如下一些业务:

1.与某商场结算5 月份代销的果汁饮料,开具增值税专用发票并收取货款。账务处理:

借:银行存款 101700

贷:主营业务收入 90000

应交税费——应交增值税(销项税额) 11700

后附原始凭证:

(1)商场代销果汁结算清单1 份:代理果汁价税合计收入113000 元,商场代销手续费11300 元,实收101700 元;

(2)增值税专用发票记账联1 份:金额为90000 元,税额为11700 元;

(3)银行进账单1 份:金额为101700 元。

2.购置临街商铺作为零售门市部,取得增值税专用发票。账务处理:

借:固定资产——商铺 1030000

应交税费——应交增值税(进项税额)90000

贷:银行存款 1120000

后附原始凭证:

(1)增值税专用发票的发票联和抵扣联各1 份:金额为1000000 元,税率为9%,税额为90000 元,备注栏注明了不动产的详细地址;

(2)契税完税凭证1 份:金额为30000 元;

(3)银行付款凭证回执2 份,金额分别为1090000 元和30000 元。

3.向林场购进苹果,取得增值税普通发票。账务处理:

借:原材料——苹果 108000

应交税费——应交增值税(进项税额)12000

贷:银行存款 120000

后附原始凭证:

(1)增值税普通发票的发票联1 份,数量为25 吨,金额为120000 元,税率为免税,税额为**;

(2)银行付款凭证回执1 份:金额为120000 元;

(3)入库单1 份:苹果入库25 吨。

注:根据仓库记录,苹果的期初余额0 吨;入库25 吨;生产领用20 吨。

4.包装物被市场监督部门没收。账务处理:

借:营业外支出 33900

贷:周转材料——包装物 30000

应交税费——应交增值税(进项税额转出)3900

后附原始凭证:

(1)市场监督管理部门出具的处理决定书1 份:饮料包装瓶塑化剂超标,予以没收;

(2)市场监督管理部门出具的收据1 份:饮料包装瓶1 批,金额30000 元。

经核查,该批饮料包装瓶于2019 年2 月购入,取得增值税专用发票,金额为30000 元,税额为4800元。进项税额已于2019 年2 月申报抵扣。

5.销售2010 年购进的小轿车一辆,开具增值税普通发票共收款120510 元。账务处理如下:

借:银行存款 120510

贷:固定资产清理 118170

应交税费——应交增值税(销项税额) 2340

后附原始凭证:

(1)增值税普通发票记账联1 份:金额为118170 元,税率为***,税额为2340 元;

(3)银行进账单1 份:金额为120510 元。

6.销售人员报销差旅费,账务处理(汇总):

借:销售费用 16645

应交税费——应交增值税(进项税额)1335

贷:库存现金 17980

后附原始凭证:

(1)住宿费增值税专用发票10 份:合计金额8000 元,税额480 元;

(2)注明本公司销售人员信息的航空运输电子客票行程单4 份:其中2 份为境内航空运输,票价1320 元、燃油附加费80 元、机场建设费100 元;另2 份为国际航空运输,票价5000 元、燃油附加费320 元,机场建设费180 元;合计金额7000 元;

(3)注明本公司销售人员信息的国内公路客票12 份:合计金额2500 元。

7.因管理不善,2019 年1 月购入的一批苹果霉烂变质。账务处理:

借:管理费用 27250

贷:原材料——苹果 25000

应交税费——应交增值税(进项税额转出) 2250

后附原始凭证:

报损单一份:品名为苹果,数量为5 吨,报损原因为仓库管理人员调温失误导致所存放的苹果霉烂变质,相关人员已经签字。

经核查,该批苹果自一般纳税人处购入,购入时取得增值税专用发票,发票注明数量为10 吨,不含税金额50000 元,税率为10%,税额为5000 元。进项税额已于2019 年2 月申报抵扣。

8.除上述审核业务外,该企业还购进调味品等原材料,均取得增值税专用发票,合计金额76000元,税额9880 元。

当月取得的增值税专用发票均已登录增值税发票综合服务平台选择、确认。

问题:

(1)根据上述材料,对公司处理不符合现行增值税政策的,请逐项指出错误之处。

(2)分别计算确认该公司2019 年6 月的销项税额、进项税额、进项税额转出及应纳增值税额。请列出计算过程,金额单位为元,保留小数点后两位。

(3)填写该公司2019 年6 月的《增值税纳税申报表附列资料(二)》(摘要)及《增值税纳税申报表》(摘要)相关栏目中的金额。

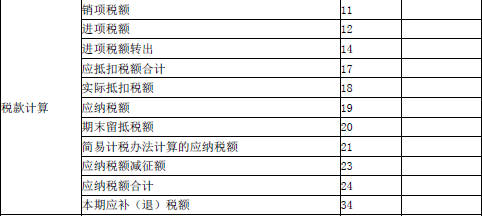

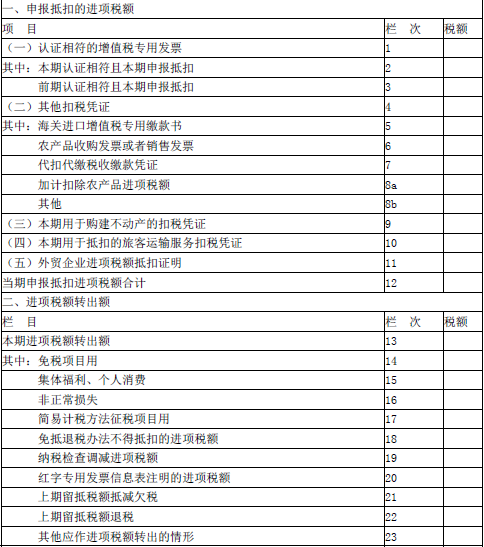

《增值税纳税申报表附列资料(二)》(摘要)

《增值税纳税申报表》(摘要)