42.甲公司持有乙公司100%股权,因混合所有制改革,拟转让所持乙公司9%的股权,根据相关规定,委托资产评估机构对拟转让股权价值进行评估。评估基准日为2016年12月31日。

乙公司属通用设备制造行业,主要从事通用机械设备的生产制造。评估基准日乙公司资产总额230000万元,净资产81000万元,2016年度营业收入200000万元,净利润12000万元。

资产评估专业人员选择上市公司比较法对乙公司拟转让的9%的股权价值进行评估。初步筛选出在资产规模、业务收入规模比较接近的同行业5家公司,相关数据见表1。

表1 初步筛选5家公司数据

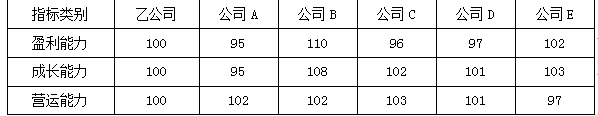

根据乙公司所在行业特点,经分析选择P/E作为价值比率。5家公司在盈利能力、成长能力、营运能力方面与乙公司存在一定差异,经指标差异对比得出“价值比率调整指标评分汇总表”(表2)。

表2 5家公司价值比率调整指标评分汇总表

根据相关研究,被评估企业所在行业缺乏流动性折扣为32%,控制权溢价率15%。

要求:

(1)根据营业收入、资产总额,选择与乙公司差异最小的3家可比公司,并简要说明理由。

(2)分别计算3家可比公司的价值比率P/E。

(3)根据3家可比公司盈利能力、成长能力、营运能力指标得分,分别计算对应的调整系数。

(4)分别计算3家可比公司调整后P/E。

(5)根据3家可比公司等权重方式,计算乙公司P/E。

(6)根据乙公司对应财务数据和折扣因素,计算乙公司9%股权价值。