32.乙企业是一个销售设备的公司,适用的增值税率13%,适用所得税率25%,2021年利润总额700万。2021年发生如下业务:

(1)企业销售设备,开具增值税专用发票,取得不含税销售收入3000万。开具增值税普通发票取得不含税销售收入2000万。未开票收入(含税)2710万。上述对应成本共计4600万。

(2)投资收益贷方220万,其中权益法核算投资收益40万,成本法核算投资收益60万,均投资于境内居民企业,持有时间满12个月;地方政府债券利息50万;股权转让收益70万,经核算,股权转让收入600万,会计成本530万,计税成本500万。

(3)实际支付工资800万,其中30万为返聘工资。

(4)职工福利费150万,其中,25万元为退休人员节日福利费,15万元为解聘职工的赔偿金。

(5)为企业高管支付年金10万,全体职工支付补充医疗保险70万。

(6)支付银行借款利息20万,已经取得银行利息结算单据。

(7)业务招待费30万。

(8)为创新产品进行了创新研发,费用20万元。

(9)三台设备通过市政府进行公益性捐赠,其中每台成本15万元,公允价值25万元。取得捐赠票据,注明允许税前扣除的费用合计75万元,2020年未扣完的公益性捐赠支出30万元。 要求:根据上述资料,回答下列问题:

问题1、账面记载的投资收益应当分别如何处理?

?

问题2、可税前扣除的工资总额是?

问题3、计入职工福利费应如何扣除?可税前扣除的职工福利费是?

问题4、可税前扣除的年金,和补充保险费是?为什么?

问题5、可税前扣除的银行利息是多少?为什么?

问题6、可税前扣除的业务招待费是多少?

问题7、可税前扣除的创新支出费用是多少?

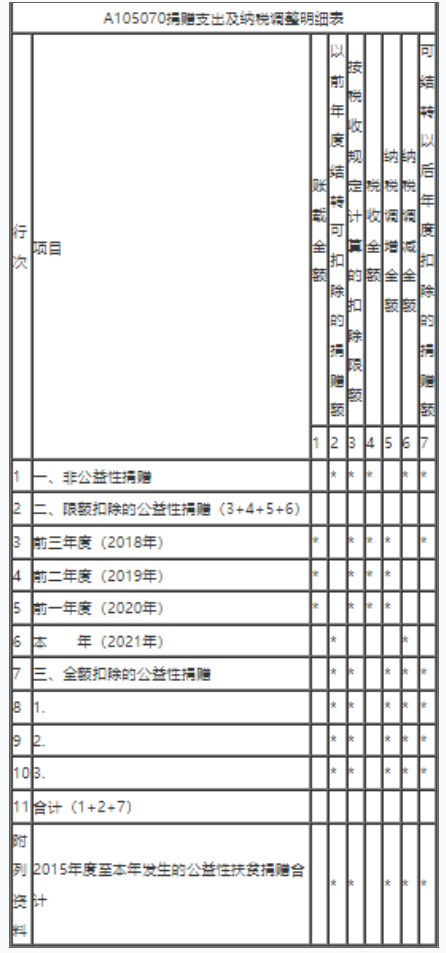

问题8、计算2021年可税前扣除的公益性捐赠支出,结转到下年的支出是多少。可以结转到哪年?请填写A105070申报表。