34.税务师受理某宾馆2020年6月增值税应纳税额计算和填写纳税申报表(依现行税法规定计算)。假定该宾馆系增值税一般纳税人,设有客房部、餐饮部、营销部和商场等业务部门,分别从事住宿服务、餐饮服务、会展服务和货物销售等经营业务,各业务部门的收入和成本费用等分别进行明细核算。已向主管税务机关提交了《适用15%加计抵减政策的声明》。

根据宾馆提供的财务核算、增值税发票管理新系统和其他相关资料,经税务师收集整理,2020年6月发生与增值税相关的业务如下:

(一)收入方面

(1)住宿服务价税合计收入为2 226 000元。其中开具增值税专用发票的金额合计100 000元、税额合计6 000元;开具增值税普通发票的金额合计600 000元、税额合计36 000元;以宾馆发行的单用途商业预付卡结算的住宿服务费价税合计530 000元和零星个人住宿价税合计954 000元未开具发票。另外因住客损坏住宿设施而与住宿费一同收取房间设施维修款合计21 200元,也未开具发票。

(2)餐饮服务价税合计收入为1 060 000元。其中开具增值税普通发票金额合计700 000元、税额合计42 000元;以宾馆发行的单用途商业预付卡结算的餐饮服务合计42 400元和零星个人餐饮服务价税合计275 600元未开具发票。

(3)会展服务价税合计为848 000元。均开具增值税专用发票,金额合计800 000元、税额合计48 000元。

(4)商场销售货物价税合计为783 000元,均采取现金或转账结算。其中出售农产品特产取得价税合计收入为218 000元,开具增值税专用发票金额合计60 000元、税额合计5 400元,开具增值税普通发票合计金额90 000元、税额合计8 100元,其余未开具发票;出售服装、工艺品等货物取得价税合计收入为565 000元,开具增值税专用发票金额合计400 000元、税额合计52 000元,开具增值税普通发票金额合计70 000元,税额9 100元,其余未开具发票。另外,因2019年3月销售的一批工艺品存在质量问题,经多次协商商场同意于当月退货,购买方无法退回原开具的增值税专用发票的发票联和抵扣联,凭购买方填开并上传、税务机关校验的《开具红字增值税专用发票信息表》,按规定开具红字增值税专用发票金额80 000元、税额12 800元。

(5)客房重新装修更换新的设施,将客房中原有300台电视机以价税合计金额160 000元出售,宾馆选择按3%征收率并减按2%,开具增值税普通发票金额。

(6)省外出租的办公用房按协议预收2020年下半年房屋租赁费价税合计436 000元,未开具发票。已向办公房所在地税务机关填报《增值税预缴税款表》并预缴12 000元,取得办公房所在地税务机关出具的完税凭证。

(7)将营改增前以2 000 000元购置的本市一间商铺出售,取得价税合计收入2 525 000元,宾馆选择简易计税方法,并自行开具增值税专用发票金额2 500 000元、税额25 000元。

(8)当月销售单用途商业预付卡价税合计金额2 000 000元、接受单用途商业预付卡的持卡人充值价税合计金额300 000元,均开具不征税的增值税普通发票。

(二)进项税额方面

(1)各业务部门采购货物及取得的原始凭证汇总下表所示:

各业务部门采购货物情况

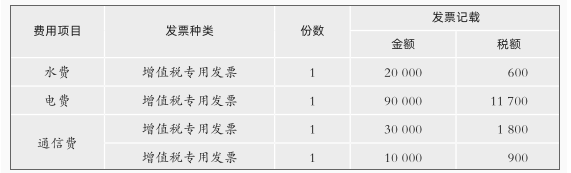

(2)支付水、电和通信费情况汇总如下表所示:

支付水、电和通信费等情况

(3)支付客房部和餐饮部服务人员的劳务派遣费,取得劳务派遣公司以“差额征税开票功能”的增值税专用发票1份,金额795 200元、税额4 800元,价税合计800 000元。

(4)支付客房部的床上用品洗涤费取得增值税专用发票1份,金额5 000元、税额300元,价税合计5 300元。

(5)支付广告费取得增值税专用发票1份,金额70 000元,税额4 200元。

(6)在收费公路发票服务平台打印通行费增值税电子普通发票20份,其中10份为高速公路经营公司开具的征税发票,金额合计5 000元、税额合计150元;6份为一级、二级公路经营公司开具的征税发票,金额合计2 000元、税额合计100元;4份为ETC客户服务机构开具的预收款不征税发票,价税合计金额1 200元。

(7)宾馆管理人员和员工报销出差的旅客运输费用,航空运输电子客票行程单12份,其中10份为境内航空运输,票价和燃油附加费合计金额15 000元;另两份为国际航空运输,票价和燃油附加费合计金额20 000元。铁路车票18份,合计票面金额6 800元。公路客票4份,合计票面金额721元。以上旅客运输发票均载明有宾馆相关人员的身份信息。

(8)支付增值税税控系统技术维护费,取得增值税专用发票1份,金额1 320.75元,税额79.25元,价税合计金额1 400元。

(三)进项税额转出方面

(1)商场一批工艺品因管理不善被盗,经确认该工艺品购进时取得增值税专用发票,金额50 000元、税额6 500元。被盗后,按宾馆内部制度规定,商场责任人赔偿10 000元。经审核确认,该批工艺品的增值税进项税额于2019年12月申报抵扣,并加计15%抵减税额。

(2)因质量问题退回的工艺品,经与供货方协商,向供货方退货。按原购进时取得的增值税专用发票金额60 000元、税额9 600元,填开《开具红字增值税专用发票信息表》并上传。工艺品已退还供货方,尚未取得供货方开具的红字增值税专用发票,也未收到退货款。经审核确认,该批工艺品于2019年1月购进,并于当月申报抵扣进项税额(未享受加计抵减)。

(四)其他情况

经核实,宾馆2020年5月增值税纳税申报后,无留抵税额;服务、不动产和无形资产扣除项目无期末余额;进项税额加计抵减期初无余额。当期开具的增值税发票都已按规定进行申报,取得的增值税专用发票、海关进口增值税专用缴款书和通行费电子普通发票都已登录增值税发票综合服务平台查询、勾选选择用于申报抵扣的增值税发票信息。

(假设酒店放弃疫情期间餐饮住宿服务免税,并已于2020年5月以书面形式提交纳税人放弃免(减)税权声明,报主管税务机关备案。)

要求:根据上述收集整理的资料,结合现行增值税政策规定,税务师计算2020年6月该宾馆的应纳增值税额。