36.某建筑企业为增值税一般纳税人,位于A市市区,2020年7月份发生如下业务:

(1)在本地提供建筑服务,开具增值税专用发票注明金额3000000元,税额270000元。 在外省B市提供建筑服务,取得含税收入2180000元,其中支付分包商工程价款取得增值税专用发票注明金额600000元,税额54000元。当月竣工结算,已向项目所在地税务机关预缴了增值税并取得完税凭证。上述建筑服务均适用一般计税方法。

(2)在本地提供建筑服务,该项目为老项目,开具增值税普通发票价税合计2060000元,采用简易计税方法。

(3)采购一批建筑材料,用于一般计税方法项目,取得增值税专用发票注明金额2300000元,税额299000元。

(4)B市建筑工地2019年2月购进的一批建筑材料因管理不善被盗,经盘点确认被盗材料的实际成本为100000元(购进时均取得增值税专用发票,且相应的进项税额已在购入时申报抵扣);该建筑企业建造一栋新办公楼从本地一般计税项目的材料仓库领取钢材,该钢材是上月购进,已抵扣进项,账面成本为1500000元。

(5)租入一台建筑专用设备,取得增值税专用发票注明金额150000元,税额19500元。无法划清是用于一般计税项目还是简易计税项目。

假定本月取得相关票据均符合税法规定,并在本月按照规定认证抵扣进项税额。

问题:

(1)简述一般纳税人跨县(市、区)提供建筑服务预缴税款的政策规定。

(2)计算该建筑企业在B市提供建筑服务应预缴的增值税并列出预缴时的会计分录。

(3)计算业务(4)该建筑企业当期进项税额转出的金额。

(4)计算该建筑企业当月在A市申报缴纳的增值税。

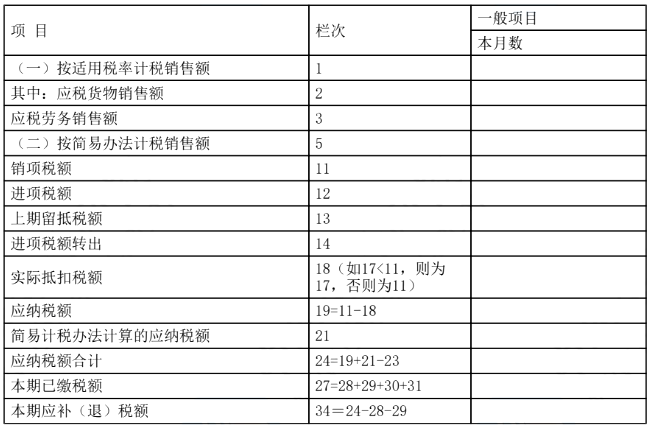

(5)根据资料填写下列增值税纳税申报表(摘要)中的相关栏次。