23.中国居民张某为境内某企业的工程师,育有一子一女,9岁的儿子就读小学三年级,4岁的女儿就读幼儿园。2021年张某有关收支情况如下:

(1)全年取得工资薪金192000元,全年专项扣除42000元,子女教育专项附加扣除由张某按扣除标准的100%扣除。

(2)为甲公司提供技术咨询,取得劳务报酬3100元,张某自行负担交通费100元。

(3)将一套自有住房与赵某的一套住房互换,经房地产评估机构评估并经税务机关确认,张某的房屋价值2600000元,赵某的房屋价值2800000元,张某支付给赵某差价款200000元。张某、赵某互换住房均按规定免征增值税。

(4)办理手机5G流量套餐业务,获赠价值3500元的手机一部。

(5)参加某商场“满1000抽奖”促销活动,获得价值2000元的家电一台。

(6)获得省级政府颁发的科技创新奖奖金10000元。

(7)取得银行储蓄存款利息1000元。

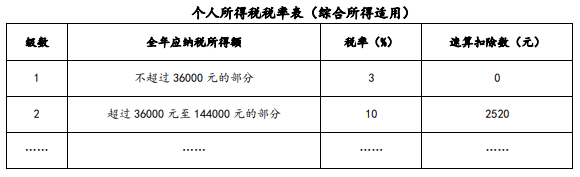

已知:劳务报酬所得预扣预缴个人所得税适用20%的预扣率,每次收入不超过4000元的,减除费用按800元计算。综合所得减除费用60000元/年;劳务报酬所得以收入减除20%的费用后的余额为收入额;子女教育专项附加扣除按照每个子女每月1000元的标准定额扣除。契税税率为4%。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。

计算张某劳务报酬所得应预扣预缴个人所得税税额的算式中,正确的是( )。