29.中国居民章某为境内甲公司高级技术人员。章某有一儿子正在读初中二年级。章某为独生子,父母已年满60岁。2021年章某有关收支情况如下:

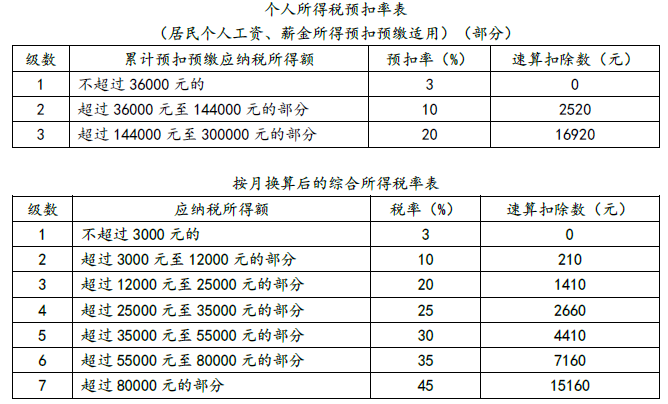

(1)每月工资22000元,每月专项扣除4950元;子女教育专项附加扣除由章某按扣除标准的100%扣除;1-11月工资、薪金所得累计已预扣预缴个人所得税税款7435元。

(2)章某以320000元取得甲公司购置成本为380000元的房屋。

(3)为乙公司提供一次技术咨询服务,取得劳务报酬3800元。

(4)许可境外丙公司在境外使用一项专利权,取得特许权使用费折合人民币500000元。

(5)将境外的一处房产转让给华侨李某,取得财产转让所得折合人民币4000000元。

(6)出租一辆自己使用过的小汽车给外教约翰在境内使用,取得财产租赁所得15000元。

(7)从境外丁公司取得股息折合人民币10000元。

已知:工资、薪金所得预扣预缴个人所得税减除费用为5000元/月;子女教育专项附加扣除标准为每个子女1000元/月;赡养老人专项附加扣除标准为2000元/月。单位低价向职工售房,职工因此而少支出的差价部分,不并入当年综合所得,按照按月换算后的综合所得税率表确定适用税率和速算扣除数,单独计算纳税。劳务报酬所得预扣预缴个人所得税适用20%的预扣率;每次收入不超过4000元的,减除费用按800元计算。

要求:

根据上述资料,分析回答下列小题。

计算章某提供技术咨询服务取得劳务报酬所得应预扣预缴个人所得税税额的下列算式中,正确的是( )。