28.中国公民陈某任职于国内甲公司,其独生子正在接受全日制硕士研究生教育。 2019年陈某有关收支情况如下:

( 1)全年工资、薪金 150000元,缴纳的基本养老保险费、基本医疗保险费、失业保险费、住房公积金 33750元。

( 2)为乙公司提供一次性法律咨询服务,取得劳务报酬 3000元。

( 3)取得全年一次性奖金 51000元,选择不并入当年综合所得计算纳税。

( 4)因持有境内丙上市公司股票,取得股息 6000元,该股票系陈某 2年前从公开发行和转让市场购入。

( 5)取得国债利息 4000元。

( 6)在商场购买冰箱,获赠一台价值 180元的豆浆机。

( 7)继承一套房产,价值 1600000元。

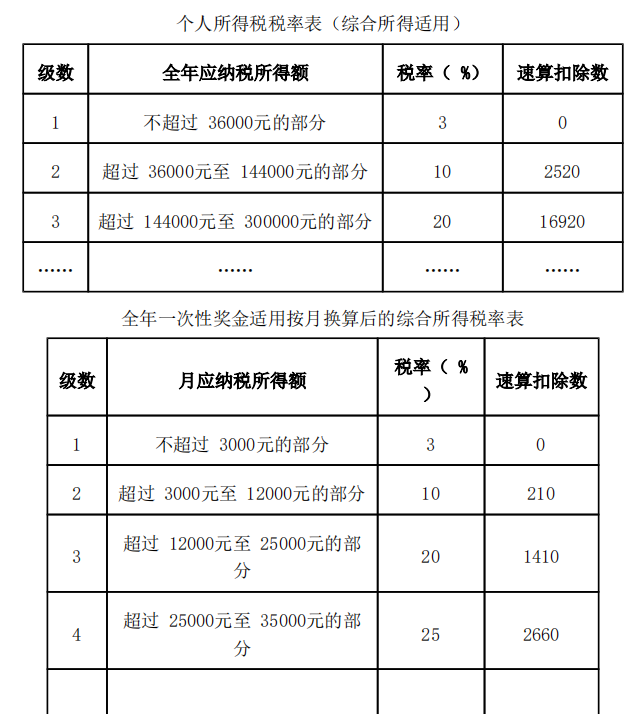

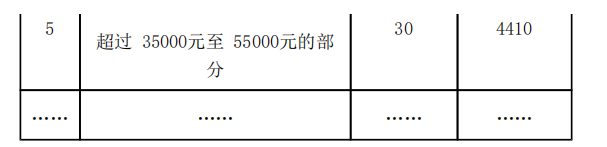

已知:综合所得减除费用 60000元 /年。劳务报酬所得以收入减除 20%的费用后的余额为收入额;劳务报酬所得个人所得税预扣率为 20%,每次收入不超过 4000元的,减除费用按 800元计算。子女教育专项附加扣除标准为 1000元 /月,陈某夫妻选择由双方分别按扣除标准的 50%扣除。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

计算陈某 2019年取得全年一次性奖金应缴纳个人所得税税额的下列算式中,正确的是( )。