6.1、资料(一)

L集团是一家民营企业,主要从事机械制造及相关业务,是国内的行业龙头。L集团主要股东包括集团创始人Z先生和另外八位公司关键管理人员。L集团的业务包括以下四个板块,在集团管理架构中分属于四个事业部。

1.通用机械(General Machinery)。L集团在创业之初是从生产通用机械起家的。产品包括各类通用型的机床、磨床等生产设备,其制造的设备广泛应用于各类生产型企业,并由于质量稳定、价格适中,一直受到客户的普遍认可,在国内保持着较高的市场份额,每年无需大量的资金投入即可为L集团带来稳定而可观的收益。但由于通用机械国内总体市场增长缓慢,因此L集团这一板块的业务增长也较为缓慢。

2.专用机械(Special Machinery)。从20世纪90年代,L集团开始进入利润更高、增长更快的专用机械市场。与通用机械不同,专用机械应用于特定行业,一般按客户订单生产,需要符合客户特定的技术要求,因此需要公司在研发和技术方面给予大量得投入。L 集团经过多年不懈的努力,其生产的专用机械在国产专用设备市场上的份额已跻身前三,近年来一直保持着强劲的增长速度。然而L集团的管理层也清晰地意识到,自身的技术水平虽然在国内居于领先,但与国际同行相比仍相差甚远,高端领域的客户仍然毫无例外地采购欧美进口的专用设备。虽然专用机械业务有着很好的长期发展前景,但此项业务的长期发展还需L集团持续地加大投入。

3.配件及服务(Components and Services)。这一业务板块主要是销售上述两类设备的配件,以及提供维修、保养、技术培训、技术咨询等服务。目前这一业务板块在L集团总体销售收入中的比例不到5%,市场份额很低,增长缓慢,并处于亏损状态。管理层通过调研发现,配件及服务市场整体近年来正在快速增长,事实上,在中国开展业务的国际同行们在配件及服务上取得的销售收入可以达到总体销售收入20%以上,并且利润率非常可观。他们经过深入研究后认为,L集团应当可以凭借多年来积累的客户基础将这一业务板块发展起来,形成新的增长点。

4.钢材贸易(Steel Trading)。L集团在2 000年左右开始涉足钢材贸易,初衷是通过这一业务,一方面获取贸易利润,另一方面服务自身的原料采购。然而,由于钢材贸易市场竞争激烈,市场趋于饱和,该业务的市场份额非常小,可获利润很低却反而常常需要占用的营运资金却很多,而且也并没有服务L集团自身的原料采购。由于其并非L集团的核心业务,公司无法投入相应足够的资源去支持这一业务板块的发展。

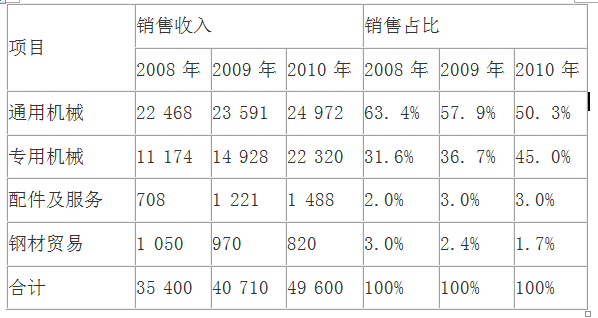

下表汇总了 L集团的四大业务板块在2008年到2010年的收入和利润情况。

单位:人民币万元

资料(二)

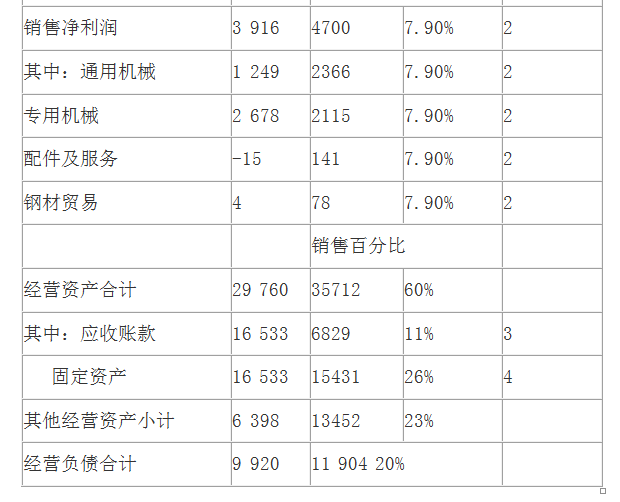

L集团的财务经理因忙于其他内部财务工作,请新入职的小王协助用销售百分比法编写一份2011年度L集团的财务预测,并估计外部融资额(假设可动用的金融资产为零)和内含增长率。小王从财务经理了解到,2011年总销售收入预期比上年增长20% (主要来自销量的增长),假设总销售净利率水平、经营资产销售百分比、经营负债销售百分比均与上年持平,预计股利支付率为40%;2010年公司的各条生产线基本都已满负荷运行,无设备闲置的情况;所有产品均为自产,没有外包生产。小王简单了解了上述情况后便开始着手编制财务预测,并递交了以下的初稿给财务经理审阅。小王在初稿中对自己在预测中作的假设作了附注。而对于外部融资额和内含增长率,小王则表示自己经验不足不知应该如何估算。

单位:人民币万元

注:

1.销售收入增长20%。

2.利润率保持上年水平。

3.应收账款假设保持上年的余额水平不变。

4.固定资产假设不增不减,余额减少仅因折旧所致。

资料(三)

2011年初,L集团召开集团发展战略研讨会,研讨会以“产业升级及国际化”为主题,深入研究了集团长期发展的战略,除了集团核心管理层参加会议以外,还邀请了外部专家共同参会。

会议首先讨论了国内外机械制造行业的机遇与挑战。目前,欧美国家在国际金融危机的影响下,机械制造行业一些拥有全世界先进技术的优秀企业,在发展上遇到了很大挑战,成本高企,本地市场萎缩,纷纷寻求战略东移。而在中国,机械制造行业的整体发展水平仍然较低,虽有国内和东南亚广阔的市场,以及较强的成本控制力,但由于受到技术、研发、管理、服务等经验的限制,却始终难以进入高端市场,在产业升级问题上遇到了挑战。

其次,研讨会就产业升级的途径展开探讨。充分讨论了外部发展(并购)、内部发展(新建)、战略联盟这三种不同的途径,并着重讨论了前两种途径。

最后,研讨会还就国际化经营的模式进行了探讨。充分讨论了出口、股权投资、非股权安排等几种进入国际市场的模式。

通过多个方案的权衡比较,L集团结合自身的特点和发展目标,决定通过海外并购来实施集团的“产业升级及国际化”的发展战略。希望通过海外并购获得技术、研发、品牌、营销网络、管理经验等多方面的产业升级,尤其是通过并购将海外的先进技术带回国内。

资料(四)

经过一段时间的准备,L集团从2011年下半年起,与欧洲的H集团开始讨论收购事宜。H集团是一个大型工业集团,旗下业务包括机械设备制造、精密测量仪器、新材料等。H集团此次出售旗下机械设备制造业务主要是计划将其未来的发展专注于精密测量仪器和新材料方面,而不再经营传统的机械制造业务。H集团的机械制造业务已有近百年的历史,H品牌的机械在欧洲以技术精良著称。

L集团经过对H集团的机械制造业务全面的尽职调查,了解到以下情况:

1. H集团的机械制造业务与其他业务在研发生产销售等方面相互独立,但在总部职能上充分共享,如行政管理、人力资源、法律、财务、IT系统等支持性职能均为全集团共享(比如,服务于机械制造业务的行政管理团队同时也服务于精密测量仪器和新材料业务板块)。因此如何设计一个可行的剥离方案,从H集团中剥离出一个可以独立运营(包括支持性职能)的机械制造业务将是此次并购的一个难点。

2. 与机械制造业务相关的所有的商标、专利等知识产权目前均在一家瑞士的法律实体名下,该瑞士公司为H集团的下属子公司,H集团的所有知识产权均注册于该法律实体下。知识产权如何转移对此次并购至关重要。

3. H集团与某客户有一个未决的法律诉讼,是有关某类名为TZ系列的机械在几年前刚刚上市时性能尚不稳定,发生设备故障导致某客户生产线停工的法律纠纷。该案的索赔金额约折合2亿元人民币。截至尽职调查完成时,该诉讼尚未结案。L集团聘请的咨询顾问建议应当在与H集团谈判时明确对于该诉讼案的责任归属。

4. 在上述事故发生后,H集团投入了大量的资源对TZ系列产品进行改进,目前TZ系列产品占到H集团机械制造业务销售总额的25%,并且在H集团提供的机械制造业务盈利预测中是毛利最高增长最快的产品。由于尽职调查获得的资料有限,L集团聘请的咨询顾问建议应当对TZ系列产品的改进详情作更详细的了解。

5. H集团欲出售其机械制造业务给外国投资者一事尚未获得欧洲当地工会的批准,与此次出售相关的员工安置方案尚未确定。L集团聘请的咨询顾问特别对此作出提醒,并购相关的员工安置方案以及当地工会的关系需要妥善处理,因为欧洲当地的工会在并购事项中有很强的发言权,尤其是并购中有关员工利益保障的事项。

资料(五)

尽职调查资料室中H集团提供了下列有关其机械制造业务的财务数据及业务描述。

Euro in thousands

欧元千元

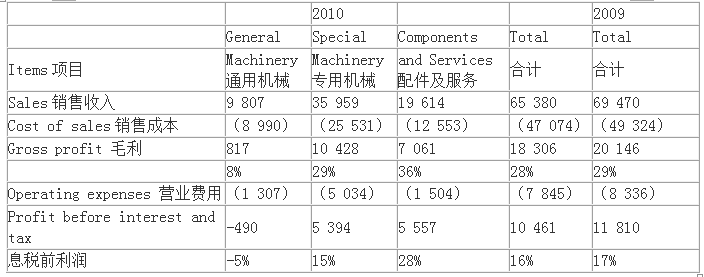

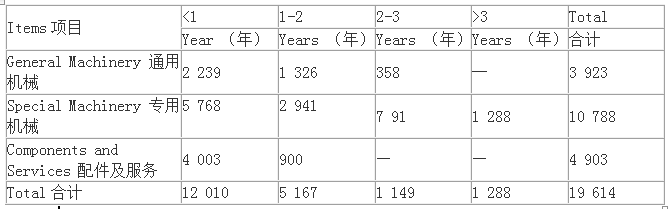

Overview of machinery business by product category 机械业务分产品类别概览

从上表可见,H集团的通用机械的业务板块正处于亏损状态。H集团的管理层认为导致亏损的原因是因为通用机械属于标准型产品,要识别不同品牌中产品的差异较困难,因此通用机械的购买者对价格的敏感度相当高。此外,由于中国机械生产商在人工及其他运营成本中拥有优势,H集团以及其他欧洲公司正面对来自中国机械生产商进行该产业市场的威胁,导致市场的竞争愈来愈激烈。

Euro in thousands

欧元千元

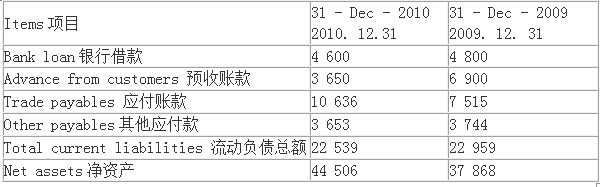

Balance Sheet of Machinery Business 机械业务资产负债表

Balance Sheet of Machinery Business 机械业务资产负债表

Euro in thousands

欧元千元

Aging analysis of trade receivables as at 31 Dec 2010 应收账款账龄分析

Euro in thousands

欧元千元

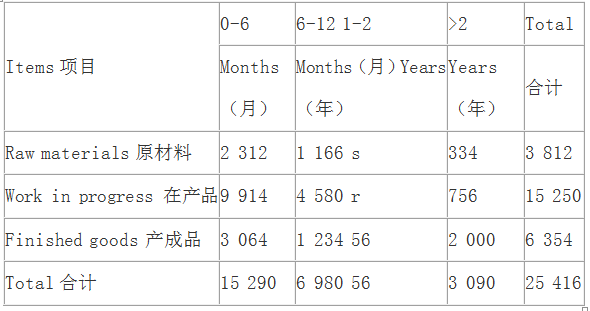

Inventory aging analysis as at 31 Dec 2010 存货账龄分析

Description of typical business arrangements

Sales terms - 10% down payment upon the signing of the contract;30% schedule payment during the production (or service provision); 30% payment upon the completion of product (or service) delivery (when sales are recognized);20% payment within three months from the completion of product or service delivery;10% retention payment to be paid at the end of the retention period.

Retention period - 1 to 3 years ( after product delivery) for General Machinery and Special Machinery businesses. 6 to 12 months (after component or service delivery) for the Components and Services business.

Sales backlog - Sales backlog is analyzed on a weekly basis by tracking the signing of sales contracts and the contract delivery status. As at the end of 2010,H Group had sales backlog of Euro 58 million.

Purchase terms - Framework contracts are negotiated and signed annually with major suppliers for major raw materials.

Production arrangement - Production volume plan is prepared on a monthly basis. Raw materials are usually purchased 3-6 months ahead of production. General Machinery is made to stock,while the Special Machinery is made to order. Finished products of Machinery normally stay in the warehouse no longer than 1 year; Components normally stay in the warehouse no longer than 2 years. Any inventory older than 2 years is subject to obsolescence review.

资料(六)

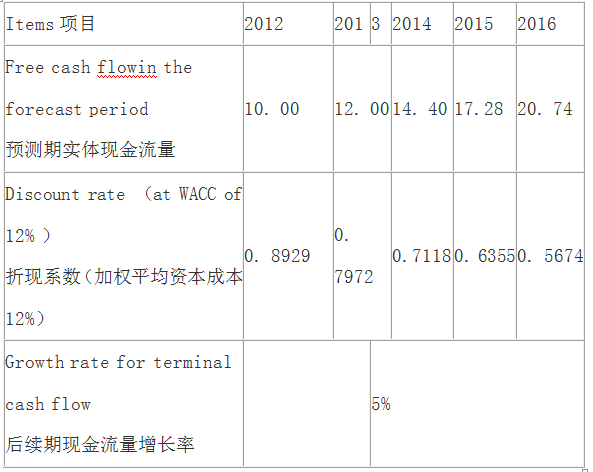

2012年初,L集团与H集团的谈判仍在进行中。此时,某投行听说L集团有意寻求收购欧洲的机械制造企业,便找到L集团在欧洲的投资顾问B先生(一位英国人),向其推荐了Y公司,并提供了下列现金流量预测以及估值数据,供L集团参考。Y公司为一家上市公司,截至2011年12月30日Y公司收盘股价15欧元/股,总股数为1千万股。2011 年末净负债为3千万欧元。

Euro in millions

欧元百万元

B先生遂将此事向L集团管理层做了汇报。

L集团的管理层经过调查研究后认为Y公司的业务特点与L集团的战略发展目标并不十分契合,于是没有进一步跟进,而是继续专注于对H集团旗下机械制造业务的收购。

经过L集团和H集团的共同努力,历经一年半的时间,双方终于完成了有关定价条款、剥离方案、交易架构、过渡期安排等等一系列复杂的谈判,于2013年初签署了有关法律文件,并共同对外宣布了L集团对H集团旗下机械制造业务的收购交易。自此,L集团开始将工作重心转向并购后的整合,并成立了整合工作组。对于并购后整合阶段的资金需求,计划先通过发行公司债券筹集部分资金。

资料(七)

L集团计划未来将集团整体业务在上海证券交易所主板上市,并为此成立了上市工作组。工作组于2013年3月底在L集团国内业务范围内进行了一次综合自查,了解到以下情况。

1.L集团在国内包括L (集团)有限责任公司、甲公司、乙公司、丙公司这四个法律实体,为准备上市在2012年期间做了集团内重组。重组前,四家公司均为有限责任公司,都成立于2 000年以前,四家公司的股东均为集团创始人Z先生和八位关键管理人员,Z先生在四家公司中的股份均为80%,四家公司互相之间无持股关系。重组经历了以下步骤:(1)将甲公司按原账面净资产折股整体变更为股份有限公司,成为拟上市主体;(2)使乙公司和丙公司成为甲公司的全资子公司,甲公司成为L (集团)有限责任公司的全资子公司,L (集团)有限责任公司的股东仍为Z先生(持股80%)和八位关键管理人员(持股20%); (3)将所有专用机械业务集中至甲公司,所有通用机械业务集中至乙公司,所有配件和服务业务集中至丙公司(重组前甲乙丙三家公司均同时经营各项不同业务)。L(集团)有限责任公司则与重组前一样继续为集团下属各公司提供后勤、物流、采购等服务。

2.上述持股的八位关键管理人员代集团内的450名员工持股份。由于员工持股历经多次增发,每次参与的人数和方式不尽相同,因此代持关系相当复杂。集团重组时没有充分考虑这一点,因此重组后的代持关系尚待理清。比如在重组前某员工只在丙公司拥有股权而无甲公司的股权,那么重组后其权益应当怎样确定则尚无定论。

3.甲公司的总经理在L(集团)有限责任公司担任董事及副总经理,其薪金70%由甲公司支付,30%由L (集团)有限责任公司支付。

4.甲公司的出纳同时也在L(集团)有限责任公司任出纳。

Based on the information provided in Table 5 -1 ,(1)advise the most appropriate strategy for the General Machinery business acquired from H Group : cost leadership strategy (成本领先战略),differentiation strategy (差异化战略),or focus strategy (集中化战略).Please provide reasons to support your answer.(2)Suggest possible ways to create synergies (协同效应)in the General Machinery business post acquisition,given that L Group has cost advantage in the General Machinery business. (3)Describe the type of information that L Group should obtain in order to assess, from financial perspective, the cost cutting plan for the General Machinery business acquired fro