甲国居民有来源于乙国经营所得100万元,特许权使用费所得50万元。甲、乙两国经营所得的所得税税率分别为50%、40%;甲、乙两国特许权使用费所得的所得税税率分别为10%、20%。请回答以下问题:

1.试分析税收的替代效应。

2.在分项抵免法下,计算甲国应对上述所得征收的所得税。

3.在分项抵免法下,计算来源于乙国所得的抵免额。

1.

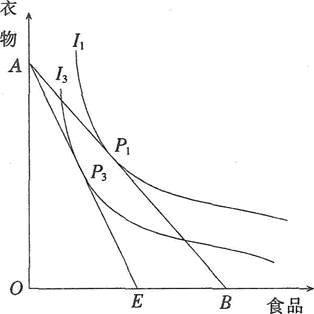

税收的替代效应,是国家课征税收影响某种商品或服务的相对价格或相对效益时,人们就选择某种消费或活动来替代另一种消费或活动的情况。以无税或轻税商品替代征税或重税商品如图4-1所示。

图4-1税收的替代效应假设政府征税前纳税人购买两种商品的组合线为AB,最佳选择点为P1。现假定只对食品征税,不对衣物征税,税款为BE乘以食品价格。在这种情况下,该纳税人会减少食品的支出,购买两种商品的组合线便由AB向下移至AE,与其相切的无差异曲线则为I3切点为P3。在切点P3上,纳税人以税后收入购买商品所得效用或满足程度最大,即用于衣物的支出为P3与轴线的垂直距离乘以衣物价格,用于食品的支出为P3与轴线的水平距离乘以食品价格。其最佳点由P1向下移至P3,这意味增加了衣物的购买量,减少食品的支出,从而改变了购买两种商品的数量组合,也使消费者的满足程度降低。由此可见,由于政府对食品征税而对衣物不征税,改变了纳税人购买商品的选择。

2.

由题意,经营所得抵免限额=100×50%=50(万元),实际已纳税额=100×40%=40(万元)<50(万元),因此,按实际已纳税额抵免40万元,应该征税50-40=10(万元);特许权使用费所得抵免限额=50×10%=5(万元),实际已纳税额=50×20%=10(万元)>5(万元),因此,按抵免限额抵免5万元,所以不需要征税;两者一共征税10万元。

3.

由题意,经营所得抵免限额=100×50%=50(万元),实际已纳税额=100×40%=40(万元)<50(万元),因此,按实际已纳税额抵免40万元;特许权使用费所得抵免限额=50×10%=5(万元),实际已纳税额=50×20%=10(万元)>5(万元),因此,按抵免限额抵免(5万元);来源于乙国所得的抵免额=40+5=45(万元)。

不同的物品类型会对物流活动产生什么影响?

港口的特点有哪些?发展趋势是什么?

论述运输在物流中的作用

铁路信号的分类、视觉信号的基本颜色及显示意义

什么是船舶配载、船舶积载?

我国交通标志设置的依据和原则是什么?高速公路与城市道路交通标志有哪些不同

国内外常见的城市道路网布局有哪几种结构型式?

为什么说道路平面交叉口是城市路网中最容易产生延误和拥堵的关键部位?

现代物流对企业生产经营的影响中的作用?

供应链管理的特征