CH股份有限公司(以下简称“CH公司”)为增值税一般纳税人,购买及销售商品适用的增值税税率为16%。原材料按实际成本法核算,发出材料采用月末一次加权平均法计量,年度终了按单个存货项目计提存货跌价准备。CH公司2018年12月初A材料结存500公斤,实际成本20000元。12月发生有关A材料的业务如下:

(1)12月1日,从外地购入A材料1000公斤,增值税专用发票上注明的价款为40000元,增值税税额为6400元,另发生运杂费600元,装卸费400元,各种款项已用银行存款支付,材料已验收入库。

(2)12月8日,从本市购入A材料400公斤,增值税专用发票注明价款16400元,增值税税额2624元。货款未付,材料已验收入库。

(3)12月15日,接受丙公司投资,收到A材料600公斤,投资各方确认的价值为24600元(含税),投资方未提供增值税专用发票。按投资协议规定,丙公司投资后其投资占CH公司注册资本200万元的1%。

(4)12月31日,汇总本月发出A材料1500公斤,其中产品生产领用1000公斤,企业管理部门领用500公斤。

(5)12月31日,假设用库存A材料生产成丁商品至完工尚需发生加工成本4700元,丁商品的估计售价为47500元,估计销售丁商品将发生销售费用及相关税金为2500元。A材料的存货跌价准备月初余额为零。

CH公司持有的A材料专门用于生产丁商品。

要求:

(1)编制与A材料初始计量有关的会计分录。

(2)编制发出A材料的会计分录。

(3)编制2018年年末计提A材料存货跌价准备的会计分录。

(“应交税费”科目要求写出明细科目,答案中的金额单位用元表示)

(1)与A材料初始计量有关的会计分录如下:

①12月1日

借:原材料 41000(40000+600+400)

应交税费—应交增值税(进项税额) 6400

贷:银行存款 47400

②12月8日

借:原材料 16400

应交税费—应交增值税(进项税额) 2624

贷:应付账款 19024

③12月15日

借:原材料 24600

贷:股本 20000(2000000×1%)

资本公积—股本溢价 4600

【提示】投资方未提供增值税专用发票,则不能确认增值税进项税额。

(2)发出A材料的会计分录如下:

发出材料的单位成本=(月初结存金额+本月入库金额)÷(月初结存数量+本月入库数量)=[20000+(41000+16400+24600)]÷[500+(1000+400+600)]=40.8(元/公斤)。

产品生产应负担材料成本=1000×40.8=40800(元)

企业管理部门应负担材料成本=500×40.8=20400(元)

借:生产成本 40800

管理费用 20400

贷:原材料 61200

年末结存A材料1000公斤(500+1000+400+600-1500),实际成本为40800元(1000×40.8)。

(3)年末计提A材料存货跌价准备的会计处理如下:

丁商品可变现净值=47500-2500=45000(元)。因丁商品的可变现净值45000元低于丁商品的成本45500元(40800+4700),丁商品发生减值,故A材料应计提存货跌价准备。

A原材料可变现净值=47500-4700-2500=40300(元)。A原材料的成本为40800元,存货跌价准备余额应为500元(40800-40300);年末计提存货跌价准备前,A材料的存货跌价准备月初余额为零,故应计提跌价准备500元。

借:资产减值损失 500

贷:存货跌价准备 500

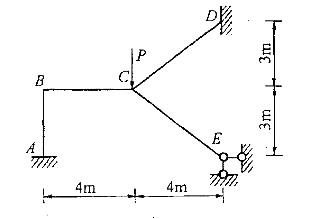

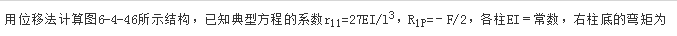

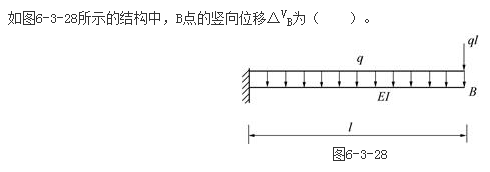

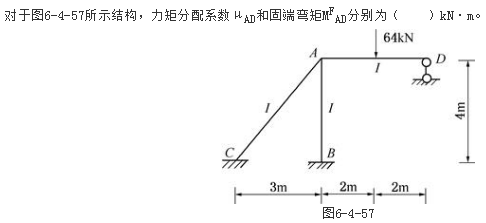

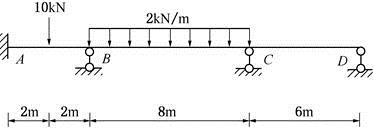

图示结构,各杆EI=常数,不计轴向变形,MBA及MCD的状况为: