推荐等级:

发布时间: 2021-12-31 11:43

扫码用手机做题

9月15日,美国芝加哥期货交易所1月份小麦期货价格为950美分/蒲式耳,1月份玉米期货价格为325美分/蒲式耳,套利者决定卖出10手1月份小麦合约的同时买入10手1月份玉米合约,9月30日,该套利者同时将小麦和玉米期货合约全部平仓,价格分别为835美分/蒲分耳和290美分/蒲式耳( )。 该套利交易( )。(不计手续费等费用)

本题解析:

该套利交易属于卖出套利,所以价差缩小套利者有净盈利80105000=4000000(美分)=40000(美元)。

某股票组合市值8亿元,β值为0.92。为对冲股票组合的系统性风险,基金经理决定在沪深300指数期货10月合约上建立相应的空头头寸,卖出价格为3263.8点。该基金经理应该卖出股指期货( )手。

本题解析:

沪深300指数期货合约的合约乘数为每点300元。该基金经理应该卖出的股指期货合约数为:8000000000.92/(3263.8300)=752(手)。

若投资者希望不但指数上涨的时候能够赚钱,而且指数下跌的时候也能够赚钱。对此,产品设计者和发行人可以如何设计该红利证以满足投资者的需求?( )

本题解析:

将向下敲出看跌期权多头的头寸增加1倍,看跌期权头寸的一半被用来对冲指数下跌的损失,从而实现一定幅度的保本;剩余的一半头寸则用来补充收益,即当指数下降的时候看跌期权带来额外的收益。这就实现了无论指数上涨还是下跌,投资者都能盈利,即“双赢”。

美元远期利率协议的报价为LⅠBOR(3*6)4.50%/4.75%,为了对冲利率风险,某企业买入名义本全为2亿美元的该远期利率协议。据此回答以下两题。若3个月后,美元3月期LⅠBOR利率为5.5%,6月期LⅠBOR利率为5.75%,则依据该协议,企业将( )美元。

本题解析:

美元远期利率协议的报价为LIBOR(3*6)4.50%/4.75%代表3个月对9个月,报价银行(买方)利率为4.5%,卖方利率为4.75%,3个月后,买方,即为收入,则企业收入为:(5.75%-5.5%)*2亿=50万。

某年11月1日,某企业准备建立10万吨螺纹钢冬储库存。考虑到资金短缺问题,企业在现货市场上拟采购9万吨螺纹钢,余下的1万吨螺纹钢打算通过买入期货合约来获得。当日螺纹钢现货价格为4120元/吨,上海期货交易所螺纹钢11月期货合约期货价格为4550元/吨。银行6个月内贷款利率为5.1%,现货仓储费用按20元/吨月计算,期货交易手续费

为成交金额的万分之二(含风险准备金),保证金率为12%。按3个月“冬储”周期计算,1万吨钢材通过期货市场建立虚拟库存节省费用为( )万元。

本题解析:

现货库存费用为:41205.1%+6+20=55(元/吨月);期货持仓成本为:45500.00022+455012%5.1%/6=6.5(元/吨月);节省费用为:(55-6.5)100003=145.5(万元)。

某一揽子股票组合与香港恒生指数构成完全对应,其当前市场价值为75万港元,且预计一个月后可收到5000港元现金红利。此时,市场利率为6%,恒生指数为15000点,3个月后交割的恒指期货为15200点。(恒生指数期货合约的乘数为50港元)这时,交易者认为存在期现套利机会,应该( )。

本题解析:

资金占用75万港元,相应的利息为7500006%3/12=11250(港元)。一个月后收到红利5000港元,再计剩余两个月的利息为50006%2/12=50(港元),本利和共计为5050港元;净持有成本=11250-5050=6200(港元);该期货合约的合理价格应为750000+6200=756200(港元)。如果将上述金额用指数点表示,则为:75万港元相当于15000指数点;利息为150006%3+12=225(点);红利5000港元相当于100个指数点,再计剩余两个月的利息为1006%2+12=1(点),本利和共计为101个指数点;净持有成本为225-101=124(点);该期货合约的合理价格应为15000+124=15124(点)。而3个月后交割的恒指期货为15200点>15124点,所以存在期现套利机会,应该在买进相应的股票组合的同时,卖出1张叵指期货合约。

某国债远期合约270天后到期,其标的债券为中期国债,当前净报价为98.36元,息票率为6%,每半年付息一次。上次付息时间为60天前,下次付息为122天以后,再下次付息为305天以后。无风险连续利率为8%;

该国债的理论价格为()元。

本题解析:

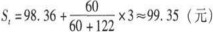

根据公式该国债的理论价格为:

以TF09合约为例,2013年7月19日10付息债24(100024)净化为97.8685,应计利息1.4860,转换因子1.017,TF1309合约价格为96.336。则基差为-0.14。预计基差将扩大,买入100024,卖出国债期货TF1309。2013年9月18日进行交割,求持有期间的利息收入( )。

本题解析:

2013年7月19日至TF1309最后交割日2013年9月18日之间的天数为61天,100024在持有期间收入利息=3.2861/360=0.5558。

2005年,铜加工企业为对中铜价上涨的风险,以3700美元/吨买入LME的11月铜期货,同时买入相同规模的11月到期的美式铜期货看跌期权,执行价格为3740美元/吨,期权费为60美元/吨。如果11月初,铜期货价格下跌到3400美元/吨,企业执行期权。该策略的损益为( )美元/吨(不计交易成本)

本题解析:

参考期权交易。套期保值策咯.期货价格下跃到3400,低于执行价格3740.铜期货多头头寸对冲获利=3740-3700=40美元/吨。期货市场的获利扣除期权费用。总损失=40-60=一20美元/吨

某交易者以2.87港元/股的价格买入一张股票看跌期权,执行价格为65港元/股;该交易者又以1.56港元/股的价格买入一张该股票的看涨期权,执行价格为65港元/股。(合约单位为1000股,不考虑交易费用)如果股票的市场价格为71.50港元/股时,该交易者从此策略中获得的损益为( )。

本题解析:

对于看跌期权,若执行期权,则亏损71.5-65+2.87>2.87港元/股,所以不执行期权,损失期权费2.87港元/股:对于看涨期权,若执行期权,则盈利71.5-65-1.56=4.94(港元/股)。所以总体盈利(4.94-2.87)1000=2070(港元)。

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货投资分析

练习次数:4次

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货投资分析

练习次数:6次

试卷分类:期货法律法规

练习次数:5次

试卷分类:期货法律法规

练习次数:4次

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货基础知识

练习次数:4次