推荐等级:

发布时间: 2021-12-30 17:24

扫码用手机做题

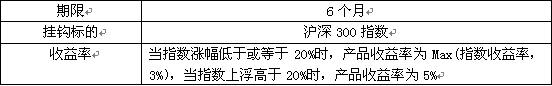

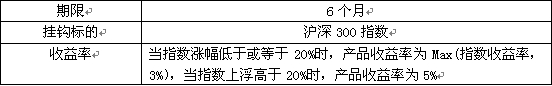

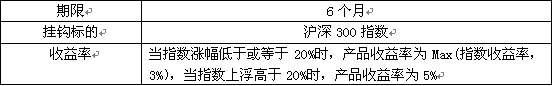

某结构化产品的主要条款如表9所示。

表9某结构化产品的主要条款

假设产品发行时指数点位为3200,则产品的行权价和障碍价分别是( )。查看材料

本题解析:

产品的行权价为:3200×(1+3%)=3296;产品的障碍价为:3200×(1+20%)=3840。

某结构化产品的主要条款如表9所示。

表9某结构化产品的主要条款

产品中嵌入的期权是( )。查看材料

本题解析:

障碍期权是指在其生效过程中受到一定限制的期权,其目的是把投资者的收益或损失控制在一定范围之内。障碍期权一般归为两类,即敲出期权和敲入期权。敲出期权是当标的资产价格达到一个特定障碍水平时,该期权作废;敲入期权是只有当标的资产价格达到一个特定障碍水平时,该期权才有效。该结构化产品当指数上浮高于20%时,产品收益率固定为5%,即指数上浮到障碍水平20%时,产品收益率为5%的条款才生效,因此该结构化产品嵌入了一个含敲入条款的看涨期权。

某结构化产品的主要条款如表9所示。

表9某结构化产品的主要条款

产品的最高收益率和最低收益率分别是( )。查看材料

本题解析:

当指数涨幅低于或等于20%时,产品收益率为Max(指数收益率,3%),则投资者此时的最高收益率为20%,最低收益率为3%;当指数上浮高于20%时,产品收益为5%。综合可得,产品的最高收益率为20%,最低收益率为3%。

依据下述材料,回答以下五题。

材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买入跟踪该指数的沪深300股指期货头寸,保证金率为10%。

设初始沪深300指数为2800点,6个月后指数涨到3500点,假设忽略交易成本,并且整个期间指数的成分股没有调整、没有分红,则该基金6个月后的到期收益为( )亿元。查看材料

本题解析:

沪深300指数合约乘数为每点300元

期货市场盈利=(3500-2800)×300×(2×108/2800/300/10%)=5(亿元)

无风险收益为23400000=0.234(亿元)

故基金6个月后的到期收益=5+0.234=5.234亿元

依据下述材料,回答以下五题。

材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买入跟踪该指数的沪深300股指期货头寸,保证金率为10%。

根据指数化投资策略原理,建立合成指数基金的方法有( )。查看材料

本题解析:

合成指数基金可以通过保持现金储备与购买股指期货合约来建立。

某日,某油厂向某饲料公司报出以大连商品交易所豆粕期货5月合约价格+升水600元/吨的来年2月份之前提货的豆粕点价报价。当日饲料公司所在地区豆粕现货价格3960元/吨,大商所豆粕5月合约收盘价3340元/吨,基差为+620元/吨。饲料公司通过对豆粕基差图的分析发现,豆粕期价通常的贴水值区间在200~700元/吨。据此回答以下三题。

由此判断未来一段时间豆粕基差( )的可能性较大。查看材料

本题解析:

采用“期货价格+升贴水”的基差定价方式是国际大宗商品定价的主流模式。从基差定价模式中可以看出,升贴水及期货价格是决定基差交易中最终现货成交价的两个关键项。当点价结束时,对升贴水报价一方来说,最终现货价格=期货价格+升贴水;升贴水=最终现货价格-期货价格=基差。因此,升贴水实际上也是基差的一种表现形式。豆粕期价通常的贴水值区间在200~700元/吨,表明豆粕基差通常在200~700元/吨。当日豆粕基差为620元/吨,较其正常值来说偏高,因此未来豆粕基差走弱的可能性较大。

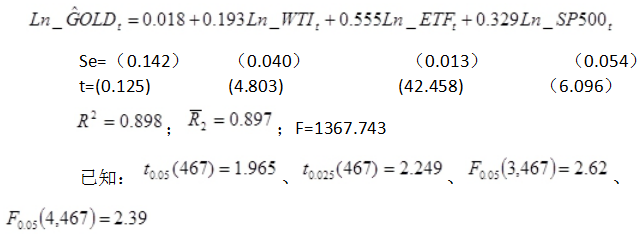

某宏观分析师为分析纽约原油价格(WTI)、黄金ETF持仓(吨)和美国标准普尔500指数对黄金价格的影响,搜集了上述品种的10年的周数据,样本容量为471,并对其进行多元线性回归分析,得到的估计结果为:

根据该模型得到的正确结论是( )。查看材料

本题解析:

模型中的解释变量和被解释变量均为自然对数的形式下,解释变量对被解释变量的影响应该用弹性的概念来解释。即解释变量每变动1%,被解释变量将变动百分之几。根据模型的估计结果可知:在假定其他条件保持不变的情况下,当纽约原油价格每提高1%时,黄金价格将提高0.193%;在假定其他条件保持不变的情况下,当黄金ETF持有量每增加1%时,黄金价格将提高0.555%;在假定其他条件保持不变的情况下,当美国标准普尔500指数每提高1%时,黄金价格将提高0.329%。

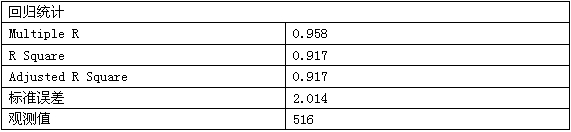

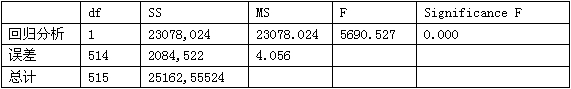

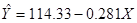

某分析师认为美元走势对原油价格可能存在一定影响,他获取了最近的516个交易日的美元指数(X变量)和布伦特原油期货标牌价(Y变量)数据并进行一元回归分析,结果如下:

方差分析

根据回归方程,若美元指数为100,则布伦特原油平均值约为( )。查看材料

本题解析:

已知回归方程为: ,X=100,则布伦特原油期货标牌价Y=86.23。

,X=100,则布伦特原油期货标牌价Y=86.23。

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货投资分析

练习次数:4次

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货投资分析

练习次数:6次

试卷分类:期货法律法规

练习次数:5次

试卷分类:期货法律法规

练习次数:4次

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货基础知识

练习次数:4次