推荐等级:

发布时间: 2021-12-29 16:28

扫码用手机做题

TF1509合约价格为97.525,若其可交割债券2013年记账式附息(三期)国债价格为99.640,转换因子为1.0167,则该国债的基差为( )。

本题解析:

国债基差=国债现货价格-国债期货价格×转换因子=99.640-97.525×1.0167=0.4863。

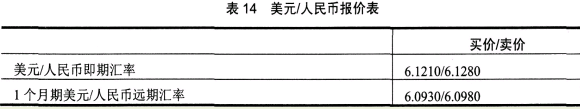

我国某企业为规避汇率风险,与某商业银行作了如下掉期业务:以即期汇率买入1000万美元,同时卖出1个月后到期的1000万美元远期合约,若美元/人民币报价如表14所示。则该企业在这笔外汇掉期业务中( )。

本题解析:

企业总损益=-6.1280×1000+6.0930×1000=-35(万元),即支出35万元人民币。

在菜粕期货市场上,甲为菜粕合约的买方,开仓价格为2100元/吨,乙为菜粕合约的卖方,开仓价格为2300元/吨。甲乙双方进行期转现交易,双方商定的平仓价为2260元/吨,商定的交收菜粕交割价比平仓价低30元/吨。期转现后,甲实际购入菜粕的价格为_______元/吨,乙实际销售菜粕价格为________元/吨。( )

本题解析:

现货市场交割价为2260-30=2230(元/吨),甲实际购入菜粕的价格=2230-(2260-2100)=2070(元/吨);乙实际销售菜粕价格=2230+(2300-2260)=2270(元/吨)。

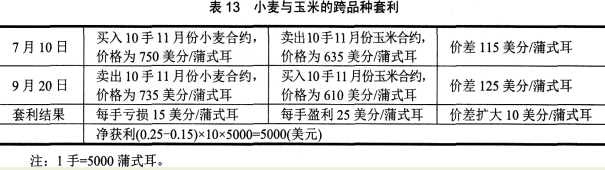

7月10日,美国芝加哥期货交易所11月份小麦期货合约价格为750美分/蒲式耳,而11月玉米期货合约价格为635美分/蒲式耳,交易者认为两种商品合约间的价差小于正常年份,预期价差会变大,于是,套利者以上述价格买入10手11月份小麦合约,同时卖出10手11月份玉米合约,9月20日,该套利者同时将小麦和玉米期货合约平仓,价格分别为735美分/蒲式耳和610美分/蒲式耳。该套利交易的盈亏状况为( )。

本题解析:

计算过程如表13所示。

A、B双方达成名义本金2500万美元的互换协议,A方每年支付固定利率8.29%,每半年支付一次利息,B方支付浮动利率libor+30bps,当前,6个月的libor为7.35%,则6个月后A方比B方( )。(lbps=0.o10/o)

本题解析:

6个月后A方向B方支付=2500×8.29%÷2=103.625(万美元);B方向A方支付=2500×(7.35%+0.3%)÷2=95.625(万美元);A方比B方多支付=103.625-95.625=8(万美元),即多支付8万美元。

某客户新入市,存入保证金100000元,开仓买入大豆0905期货合约40手,成交价为3420元/吨,其后卖出20手平仓,成交价为3450元/吨,当日结算价为3451元/吨,收盘价为3459元/吨。大豆合约的交易单位为10吨/手,交易保证金比例为5%,则该客户当日交易保证金为( )元。

本题解析:

在期货交易中,期货买方和卖方必须按照其所买卖期货合约价值的一定比率(通常为5%~15%)缴纳资金,用于结算和保证履约。当日交易保证金计算公式:当日交易保证金=当日结算价×当日交易结束后的持仓总量×交易保证金比例=3451×(40-201×10×5%=34510(元)。

下列期权中,时间价值最大的是( )。

本题解析:

时间价值=权利金-内涵价值。看涨期权的内涵价值=标的资产价格-执行价格,看跌期权的内涵价值=执行价格-标的资产价格,如果计算结果小于0,则内涵价值等于0。

A项,时间价值=3-(23-23)=3;B项,时间价值=2-(15-14)=1;C项,时间价值=2-(13.5-12)=0.5;D项,时间价值=2-0=2。

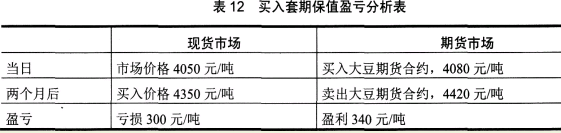

我国某榨油厂预计两个月后需要1000吨大豆作为原料,决定进行大豆套期保值交易。该厂在期货合约上的建仓价格为4080元/H屯。此时大豆现货价格为4050元/吨。两个月后,大豆现货价格为4350元/吨,该厂以此价格购入大豆,同时以4420元/吨的价格将期货合约对冲平仓,则该厂的套期保值效果是( )。(不计手续费等费用)

本题解析:

买入套期保值是指套期保值者通过在期货市场建立多头头寸,预期对冲其现货商品或资产空头,或者未来将买入的商品或资产的价格上涨风险的操作。计算过程如表12所示。可见,该厂套期保值效果是不完全套期保值,且有净盈利40元/吨。

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货投资分析

练习次数:4次

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货投资分析

练习次数:6次

试卷分类:期货法律法规

练习次数:5次

试卷分类:期货法律法规

练习次数:4次

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货投资分析

练习次数:5次

试卷分类:期货基础知识

练习次数:4次