甲公司为增值税一般纳税人,主营客货运输服务、仓储服务和收派服务,兼营旅游服务。请根据所列信息解答相关问题,涉及计算的列明计算过程,金额单位为万元,小数点后保留两位。

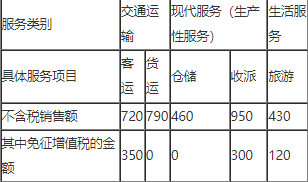

资料1.2021年所有服务项目销售额以及享受免征增值税的销售额如下表所示:

其中旅游服务采用差额计税方法时,可以扣除的支付给其他单位的住宿费、餐饮费以及其他旅游企业的旅游费用等合计金额为310万元。

资料2,2022年1月,相关服务项目收入情况如下表所示:

其中旅游服务采用差额计税方法时,可以扣除的支付给其他单位的住宿费、餐饮费以及其他旅游企业的旅游费用等合计金额为28万元。已知2022年1月共取得增值税专用发票上注明的增值税额为12万元,相关采购支出无法划分具体用途,但确定与旅游服务无关。

甲公司对按政策规定可以选择使用简易计税方法的均选择适用简易计税方法;旅游服务采用差额征税方法;2022年1月份期初无留抵税额和上期末加计抵减额余额。

问题1、要求1,根据资料1,甲公司2021年生活性服务业和生产、生活性服务业取得销售额占全部销售额的比例是多少?甲公司2022年度是否可以享受加计抵减政策进项税额优惠?可以享受的比例是多少?

问题2、要求2,根据资料2,甲公司2022年1季度客运服务部分免征增值税,政策依据是什么?

问题3、要求3,根据资料2,甲公司在按照规定享受免税待遇和加计抵减的情况下,2022年1月应缴纳的增值税是多少?

问题4、要求4,根据资料2,甲公司享受免税和放弃免税在发票开具方面有哪些不同?

问题1、甲公司2021年生产、生活性服务业取得销售额占全部销售额的比例=(460+950+430-310)÷(720+790+460+950+430-310)×100%=50.33%

甲公司2021年生活性服务业取得销售额占全部销售额的比例=(430-310)÷(720+790+460+950+430-310)×100%=3.95%

甲公司2022年度可以享受加计抵减政策。加计抵减的比例是10%。

【提示1】纳税申报销售额包括一般计税方法销售额,简易计税方法销售额,免税销售额,税务机关代开发票销售额,免、抵、退办法出口销售额,即征即退项目销售额。适用增值税差额征收政策的,以差额后的销售额确定适用加计抵减政策。

【提示2】提供邮政服务、电信服务、现代服务、生活服务(或单纯提供生活服务)取得的销售额占全部销售额的比重超过50%的纳税人。

【提示3】自2020年1月1日至2021年3月31日,对纳税人提供公共交通运输服务、生活服务,以及为居民提供必需生活物资快递收派服务取得的收入,免征增值税。

问题2、自2022年1月1日至2022年12月31日,对纳税人提供公共交通运输服务取得的收入,免征增值税。

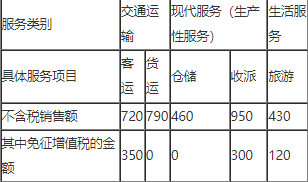

问题3、一般计税方法销售额(不含旅游服务)=(55-20+65)÷(1+9%)=91.74(万元)

简易计税方法销售额=(34+66)÷(1+3%)=97.09(万元)

简易计税销售额+免税销售额=97.09+20=117.09(万元)

全部的销售额(不含旅游服务)=91.74+117.09=208.83(万元)

不可以抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征增值税项目销售额)÷当期全部销售额

=12×117.09÷208.83=6.73(万元)

可以抵扣的进项税额=12-6.73=5.27(万元)

当期计提的加计抵减额=5.27×10%=0.53(万元)

2022年1月应缴纳的增值税=91.74×9%+(40-28)÷(1+6%)×6%-5.27-0.53+97.09×3%=6.05(万元)

问题4、享受免税,不得开具增值税专用发票;放弃免税,全部增值税应税行为均应按照适用税率或征收率交税,并可以开具增值税专用发票。

下列关于留存收益筹资的表述中,错误的是( )。

某公司资产总额为 9000 万元,其中永久性流动资产为 2400 万元,波动性流动资产为 1600万元,该公司长期资金来源金额为 8100 万元,不考虑其他情形,可以判断该公司的融资策略属于( )。

某公司向银行借款 2000 万元,年利率为 8%,筹资费率为 0.5%,该公司适用的所得税税率为 25%,则该笔借款的资本成本是( )。

甲因急需用钱,以其价值15000元的相机作抵押,分别向乙借款6000元、向丙借款4000元。甲与乙于1月8日签订了相机抵押合同,双方未办理抵押物登记;甲与丙于1月9日签订了相机抵押合同,双方亦未办理抵押物登记。后因甲无力偿还借款,乙、丙行使抵押权,依法拍卖甲的相机,拍卖所得款9000元。下列关于乙、丙对相机拍卖所得款的分配方案中,正确的是( )。

甲公司向乙公司订购一台生产设备,乙公司委托其控股的丙公司生产该设备并交付给甲公司。甲公司在使用该设备时发现存在严重的质量问题。下列关于甲公司权利的表述中,正确的是( ) 。

朱某对席某的3万元债权已过诉讼时效。按照民法规定,朱某仍享有( )。

下列关于债的担保的说法中,正确的有( )。

下列事实中,能引起民法上债的发生有( )。

下列( )应当由具有税务师事务所、会计师事务所、律师事务所资质的涉税专业服务机构从事,相关文书应由税务师、注册会计师、律师签字,并承担相应的责任。

甲公司为增值税一般纳税人,主营客货运输服务、仓储服务和收派服务,兼营旅游服务。请根据所列信息解答相关问题,涉及计算的列明计算过程,金额单位为万元,小数点后保留两位。

资料1.2021年所有服务项目销售额以及享受免征增值税的销售额如下表所示:

其中旅游服务采用差额计税方法时,可以扣除的支付给其他单位的住宿费、餐饮费以及其他旅游企业的旅游费用等合计金额为310万元。

资料2,2022年1月,相关服务项目收入情况如下表所示:

其中旅游服务采用差额计税方法时,可以扣除的支付给其他单位的住宿费、餐饮费以及其他旅游企业的旅游费用等合计金额为28万元。已知2022年1月共取得增值税专用发票上注明的增值税额为12万元,相关采购支出无法划分具体用途,但确定与旅游服务无关。

甲公司对按政策规定可以选择使用简易计税方法的均选择适用简易计税方法;旅游服务采用差额征税方法;2022年1月份期初无留抵税额和上期末加计抵减额余额。

问题1、要求1,根据资料1,甲公司2021年生活性服务业和生产、生活性服务业取得销售额占全部销售额的比例是多少?甲公司2022年度是否可以享受加计抵减政策进项税额优惠?可以享受的比例是多少?

问题2、要求2,根据资料2,甲公司2022年1季度客运服务部分免征增值税,政策依据是什么?

问题3、要求3,根据资料2,甲公司在按照规定享受免税待遇和加计抵减的情况下,2022年1月应缴纳的增值税是多少?

问题4、要求4,根据资料2,甲公司享受免税和放弃免税在发票开具方面有哪些不同?