封面(略)目录(略)致估价委托人函(略) ××有限公司:

受贵公司委托,我们对贵公司拥有的位于××市××街××号1层(房屋所有权证号:××字第××号,建筑面积为339.29m2)商业用房的抵押价值进行评估,为贵公司向金融机构申请抵押贷款确定房地产抵押贷款额度提供价值参考依据。

我公司派注册房地产估价师到估价对象所在地进行实地查勘和市场调查,估价人员在结合有关资料的基础上,遵循估价原则,按照估价程序,运用科学的估价方法,分析了影响房地产价格的各项因素,经过测算并结合估价人员经验,确定估价对象于价值时点2009年4月21日满足本报告估价“假设和限制条件”下的抵押价值如表1-5所示。

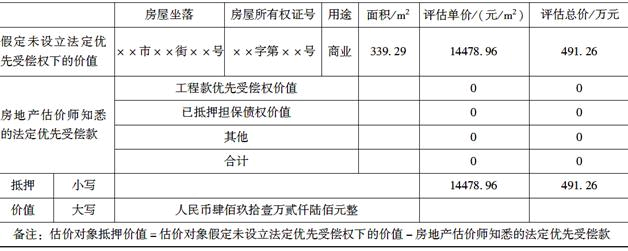

表1-5 估价对象估价结果一览表

××房地产估价有限公司(盖章)法人代表:×××二〇〇九年五月二十二日

注册房地产估价师声明(略)估价的假设和限制条件(略)房地产估价结果报告 一、估价委托人(略)

二、估价机构(略)

三、估价对象

(一)实物状况

估价对象所处房地产是一幢集商铺、酒楼、茶楼、客房、办公用房为一体的综合性大楼,该建筑于2007年建成并投入使用,为钢筋混凝土结构,共5层,其中1~2层为商铺和酒楼,3层为茶楼,4~5层为客房及办公用房。

大楼外墙粉色墙砖,1~3层为大面积玻璃窗,4~5层为玻璃幕墙;内部设备有中央空调、自动喷淋系统、1部电梯、2部消防楼梯。

估价对象位于大楼的第一层,建筑面积为339.29m2。层高为5.4m。目前出租用作酒楼,餐区及操作间地面铺地砖,墙面刷乳胶漆。

经估价人员实地查勘,估价对象房屋主体结构完好,基础设施完备,维护保养较好,处于正常使用状态。

(二)权益状况

估价对象为××有限公司拥有的位于××市××街××号1层的商业用房。

估价委托人提供的《房屋所有权证》记载内容为:房屋所有权证号:××字第××号;房屋所有权人:××有限公司;房屋坐落:(略);产别:私产;幢号:××;房号:××;结构:框架;房屋总层数:5层;所在层数:1层;建筑面积:339.29m2;设计用途:商业;登记日期:2007年6月6日。

估价委托人提供的整栋商业楼《国有土地使用证》记载内容为:土地证号:第××号;土地使用者:××有限公司;坐落:(略);地号:(略);地类(用途):商业用地;使用权类型:出让;使用权面积:3065.30m2;终止日期:2006年4月20日;登记日期:2006年4月21日。

至价值时点估价对象土地使用权剩余年限为37年。依据估价委托人提供的资料及估价人员实地查勘情况,至价值时点,估价对象已出租用作酒楼,除此以外无其他项权利限制。

四、区位状况(略)

五、估价目的

为确定房地产抵押贷款额度提供参考依据而评估房地产抵押价值。

六、价值时点

2009年4月21日。

七、价值定义

本报告所称抵押价值是指估价对象假定未设立法定优先受偿款权下的价值,减去房地产估价师知悉的法定优先受偿后的价值。

八、估价依据(略)

九、估价原则(略)

十、估价方法(略)

十一、估价结果

经过综合分析,确定估价对象的抵押价值为总价人民币491.26万元,单价14478.96元/m2。

十二、估价对象变现能力分析(略)

十三、估价人员(略)

十四、估价作业日期

2009年4月21日至2009年5月22日。

十五、估价报告应用的有效期(略)

××房地产估价有限公司二〇〇九年五月二十二日

附件(略)房地产估价技术报告 一、个别因素分析(略)

二、区域因素分析(略)

三、市场背景分析(略)

四、最高最佳利用分析(略)

五、估价方法选用(略)

六、估价测算过程

1.收益法

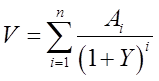

收益法是基于预期原理,选用适当的报酬率将预期的估价对象房地产未来各年的正常收益折算到价值时点的现值,求其之和得出估价对象房地产价格的一种估价方法。其基本公式为:

式中:

V——收益价格;

Ai——相对于评估时点而言的未来第i期末的净收益;

Y——房地产的报酬率(折现率)。

(1)确定房地产收益

①租约期内房地产收益

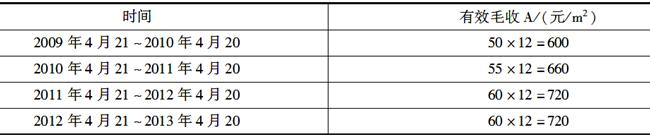

估价对象已出租,租约期至2013年4月20日。根据估价对象租赁合同,从价值时点起算,租约期内房地产年有效毛收入见表1-6。

表1-6 租约期内年有效毛收入一览表

其中,租金按建筑面积计算,收入均为年末取得。

其中,租金按建筑面积计算,收入均为年末取得。

②租约期外房地产收益

根据市场行情测算,目前估价对象按建筑面积计算的正常市场租金为70~75元/(m2·月)(计算过程略),且租金水平呈逐年递增趋势,递增比率为每年2%~5%,由此,预测估价对象租约期外第一年的客观毛租金为100元/(m2·月),且按每年3%的比率递增。根据当地市场一般情况,空置率取2%,假设上述收益变化趋势在未来使用年限里相对稳定。

则租约期外第一年的有效毛收入为100×12×(1-2%)=1176元/m2。

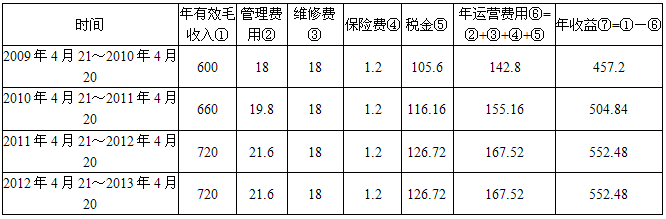

(2)确定年运营费用

运营费用包括:管理费、维修费、保险费、税金,计算结果见表1-7(计算过程略)。

(3)确定年净收益

计算公式:估价对象年净收益=年有效毛收入-年运营费用。则估价对象年净收益见表1-7。

表1-7 估价对象年净收益计算一览表(单位:元/m2)

(4)确定报酬率

综合考虑,确定报酬率为7%(计算过程略)。

(5)确定估价对象收益价格

估价对象收益价格为:

V=457.2/(1+7%)+504.84/(1+7%)2+552.48/(1+7%)3+552.48/(1+7%)4+1176/((1+7%)5×(7%-3%)){1-((1+3%)/(1+7%))33}=16740.50(元/m2)

2.比较法

比较法是估价对象与近期发生交易的类似实例进行对照比较,对已发生交易的类似实例的已知价格加以修正,得出估价对象最可能实现的合理价格的估价方法。其基本公式为:

比准价格=可比实例房地产的价格×交易情况修正系数×交易日期修正系数×区域因素修正系数×个别因素修正系

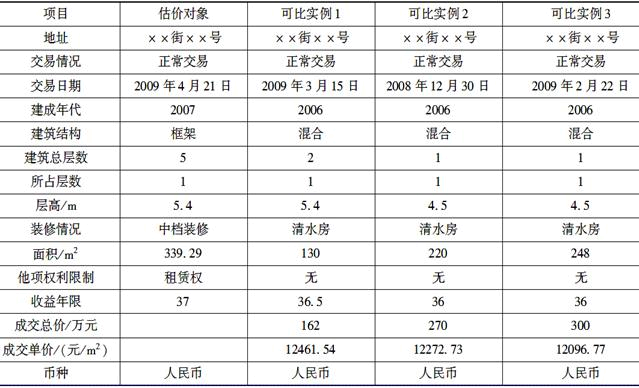

(1)可比实例的选取(见表1-8)

表1-8 可比实例相关情况

(2)建立可比价格基础(略)

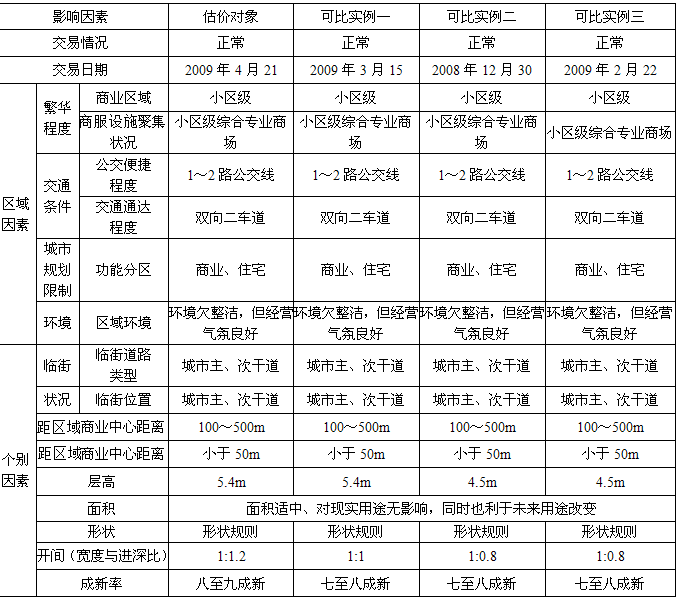

(3)选取比较因素及因素条件说明

根据《房地产估价规范》及项目特点,本次比较因素选择交易情况、交易日期、区域因素和个别因素。

①交易情况

交易情况是指交易行为中是否包含特殊因素,是否为正常交易。

②交易日期

交易日期是指可比实例成交时间,由于房地产市场的波动,不同成交时间的类似房地产,其成交价格存在差异。

③区域因素和个别因素

估价对象为商业房地产,根据目前房地产市场特点,本次选取的区域因素包括繁华程度、交通条件、城市规划限制和环境等。个别因素包括临街状况、距区域商业中心距离、距公交站点距离、层高、面积、形状、开间、成新率等。

④估价对象与可比实例比较因素情况,见表1-9。

表1-9 估价对象与可比实例比较因素情况表

根据估价对象与可比实例比较因素情况表,建立估价对象与可比实例因素修正系数表,见表1-10。

表1-10 估价对象与可比实例因素修正系数表

⑤建立可比实例体系

上述修正因素比较为间接修正,现将可比实例的交易情况、交易日期、区域因素、个别因素与估价对象相比较,建立直接比较关系见表1-11。

表1-11 比较因素修正表

取上述可比实例比准价格的平均值作为比较法的比准结果,即估价对象比准价格为:(12461.54+12272.73+11918.00)÷3=12217.42(元/m2)。

七、估价结果确定

综合考虑收益法、比较法的测算结果,结合估价人员经验,决定采用两种方法测算结果的简单

算术平均值作为估价对象的房地产市场价值评估结果,即

评估单价=(16740.50+12217.42)÷2=14478.96(元/m2)

评估总价=14478.96×339.29=491.26(万元)

总价大写金额:人民币肆佰玖拾壹万贰仟陆佰元整。

上述房地产估价报告存在多处错误,具体为:

(1)致估价委托人函缺估价报告应用的有效期(或致估价委托人函缺估价报告使用期限)。

理由:致估价委托人函的写作内容应包括:致函对象、估价目的、估价对象(财产范围及名称、坐落、规模、用途、权属等)、价值时点、价值类型(名称)、估价方法、估价结果、与评估价值和使用估价报告、估价结果有关的特别提示、致函日期。本估价报告的致估价委托人函缺估价报告应用的有效期。

(2)估价对象的描述不全面。

实物状况描述不全或不清;或缺估价对象土地实物状况;或建成时间未具体到月;或缺估价对象四至;或缺估价对象分摊的土地面积。

估价对象权益状况描述不全;或缺他项权利限制情况;或缺租赁权情况;或缺是否优先受偿款情况。

理由:房地产估价结果报告中,对估价对象的描述应该包括以下四方面的内容:①估价对象范围,包括土地、房屋、构筑物、树木等,同时应说明估价对象范围是否包含动产、债权债务、特许经营权等其他财产或者权益;②估价对象基本状况,包括估价对象的财产范围及名称、坐落、规模、用途、权属等;③土地基本状况,包括四至、面积、形状、周围环境、景观、基础设施完备程度、土地平整程度、地势、地质、水文状况、规划限制条件、利用现状、权属状况、土地使用期限;④建筑物基本状况,包括层数,用途,建筑结构,装修,设施设备,平面布置,工程质量,建成年月,维护保养和使用情况,公共配套设施完备程度等。本评估报告对估价对象的权益状况描述不清楚。

(3)价值定义中缺未设立法定优先受偿下的市场价值定义。

理由:价值定义要说明本次所评估的估价对象价值或价格的名称、定义或类型及其内涵。价值类型是指所评估的估价对象的某种特定价值或价格。不同估价对象、甚至同一估价对象但不同估价目的往往具有不同类型的价值。因此,估价结果报告中不同价值类型的价值定义的表述应不同,其中,房地产抵押估价价值定义表述为:“估价对象房地产的抵押价值是在估价时假定未设立优先受偿权利下的市场价值(或有限市场价值)扣除法定优先受偿款后的余额”。本估价报告进行的是抵押价值的评估,缺未设立法定优先受偿下的市场价值定义。

(4)结果报告的估价结果没有大写。

理由:估价结果是本次估价的最终结果,应分别说明总价和单价,且总价应注明大写金额。若最终评估价值的币种为外币,应说明国务院金融主管部门公布的价值时点的人民币市场汇率中间价,并注明最终评估价值的单价和总价所折合的人民币价值。本估价结果报告中,估价结果没有大写。

(5)缺少风险提示(或说明)。

理由:房地产抵押估价结果报告的内容应包括:①估价委托人;②房地产估价机构;③估价目的;④估价对象;⑤价值时点;⑥价值类型;⑦估价依据;⑧估价原则;⑨估价方法;⑩估价结果;?注册房地产估价师;?实地查勘期;?估价作业期;?估价报告使用期限;?变现能力分析;?风险提示。本评估结果报告没有风险提示的内容。

(6)附件应放在技术报告之后。

理由:完整的叙述式估价报告的内容依次为:①封面;②致估价委托人函;③目录;④估价师声明;⑤估价假设和限制条件;⑥估价结果报告;⑦估价技术报告;⑧附件。即附件应在估价技术报告之后。

(7)客观毛租金收益取100元/(m2·月)。

理由:本报告中,根据市场行情测算,目前估价对象按建筑面积计算的正常市场租金为70~75元/(m2·月),且租金水平呈逐年递增趋势,递增比率为每年2%~5%,由此,预测估价对象租约期外第一年的客观毛租金的取值应在70(1+2%)4~75(1+5%)4元/(m2·月)取值,即在75.77~91.16元/(m2·月)之间,客观毛租金收益取100元/(m2·月)不合理。

(8)租约期外租金构成内涵不清。

理由:本技术报告没有对租约期外租金的构成进行说明。

(9)租约期外租金面积内涵不清。

理由:计算租约期外的租金收入,应该有明确的租金面积,估价技术报告中,没有明确租金面积的内涵。

(10)租约期外收益变化趋势在未来使用年限相对稳定的假设缺乏依据(或不符合谨慎原则)。

理由:谨慎原则是在评估房地产抵押价值时应遵循的一项原则。谨慎原则要求在存在不确定因素的情况下作出估价相关判断时,应保持必要的谨慎,充分估计抵押房地产在抵押权实现时可能受到的限制、未来可能发生的风险和损失,不高估假定未设立法定优先受偿权下的价值,不低估法定优先受偿款。本报告中,假设租约期外收益变化趋势在未来使用年限相对稳定不符合谨慎原则。

(11)租约期外的有效毛收入中未考虑其他收入,如押金收入(或租赁期外有效毛收入中缺押金收益)。

理由:有效毛收入是指从潜在毛收入中扣除空置和租金损失后的收入。有效毛收入=潜在毛租金收入-空置和租金损失+其他收入,即有效毛收入应考虑租赁保证金或押金的利息收入等其他收入。

(12)租约期外净收益确定有误,未扣除运营费用。

理由:净收益是净运营收益的简称,是指有关收入(如有效毛收入)减去费用(如由出租人负担的运营费用)以后得到的归因于估价对象的收益。净收益=潜在毛租金收入-空置和租金损失+其他收入-运营费用=有效毛收入-运营费用。

(13)空置率取2%的理由不充分。

理由:运用收益法进行估价时,应搜集交易实例资料。具体应搜集的内容,要针对估价方法中的计算所需要的数据进行。例如,对出租的写字楼拟采用收益法估价,则需要搜集租金水平、出租率或空置率、运营费用等方面的资料。即收益法空置率的取值要根据搜集到的资料、市场行情和其他条件确定,本报告空置率取2%没有依据。

(14)等比递增计算中租约期外的折现期错误。

理由:根据材料,租约期外的折现期应为4年,不应为5年。

(15)表1-8中的可比实例成交价未说明付款方式。

理由:选取了可比实例之后,应先对这些可比实例的成交价格进行换算处理,使其之间的口径一致、相互可比,并统一到需要求取的估价对象的价格单位上,为进行后续的比较修正建立共同的基础。建立价格可比基础一般包括5个方面:①同一付款方式;②同一采用单价;③同一币种和货币单位;④同一面积内涵;⑤同一面积单位。本报告中,没有说明可比实例成交价的付款方式。

(16)可比实例一与估价对象规模差异过大,不宜适用为可比实例。

理由:采用市场法进行测算应针对估价对象的功能及特点,对与估价对象在同一区域内的类似房地产项目进行市场调查和比较分析,从中选取可比性较强的房地产项目。可比实例一与估价对象及可比实例二、三的规模相差较大,不宜选为可比实例。

(17)可比实例与估价对象结构不同未作修正。

理由:选取的可比实例与估价对象必须具有可比性,结构不同应该进行修正。

(18)比较、修正项目不全。

理由:缺少情况的修正;缺少租赁期的比较和修正;缺少剩余收益年限(土地使用年限)的修正;缺少用途的比较修正;缺少交易日期(市场状况)的修正(或不修正的理由)。

(19)距区域商业中心距离和距公交站点的距离应为区域因素。

理由:房地产区位因素是一个综合性因素,对其进行分解,可分为位置、交通条件、外部配套设施、周围环境和景观等方面。其中,位置包括所处的方位、与相关场所的距离、临街状况、朝向、楼层等。即距区域商业中心距离和距公交站点的距离应为区域因素,不应放在个别因素内。

(20)表1-10中修正系数的表述形式错误。

(21)表1-10中修正系数的确定缺乏理由或某个因素的取值缺乏理由。

(22)表1-10中修正系数的确定未考虑各子因素权重的差异。

(23)技术报告结果中未计算抵押价值,或未考虑法定优先受偿款。

理由:本次估价是为了确定估价对象的抵押价值,因此,估价结果应该包括优先受偿款和抵押价值的说明。

(24)比准结果取三个可比实例价格的简单算术平均值缺乏理由。

理由:比准结果的计算方法应说明理由,例如,可比实例相对于估价对象均相同或相似,结合估价人员经验,分别赋予权重。本报告中,直接用可比实例比准价格的平均值作为市场法的比准结果,缺乏理由。

(25)估价结果取两种估价方法测算结果的简单算术平均值缺乏理由。

理由:估价结果确定就是要说明不同估价方法的测算结果和最终估价结果,并较详细说明最终的估价结果确定的方法和理由。因为在估价报告中要采用两种或两种以上的方法进行估价测算。用不同估价方法得出的结论会有一定的差异,为此最终选用何种数学方法确定估价结果或对其进行进一步的调整都需在此说明理由。本估价报告未说明选用简单算术平均值确定估价结果的理由。

某房地产的土地面积2000m2,建筑面积8000m2,土地于2003年10月1日通过有偿出让方式获得,使用权年限为40年,当时的单价为5000元/m2。建筑物为钢筋混凝土结构,于2004年10月1日竣工投入使用,当时的建筑造价为建筑面积2500元/m2,2010年10月1日与该房地产的地段和用途相同使用权年限为40年的土地的单价为6000元/m2,该类房屋的重置价格(含使用权年限为40年的土地价格)为每平方米建筑面积3000元,估计该类建筑物的残值为2%,土地报酬率为6%。试利用上述资料估算该房地产2010年10月1日的总价。

某空置的无电梯旧写字楼的建筑面积为2000m2,剩余经济寿命为35年。不考虑土地使用年限的影响。在价值时点,同类无电梯写字楼的市场租金为1.5元/(m2·天),空置率为6%;同类有电梯写字楼的市场租金为1.8元/(m2·天),空置率为4%。预计5年后该写字楼旁边将兴建一大型购物中心,到那时同类有电梯写字楼的市场租金将上涨到2元/(m2·天),空置率将降为2%;同类无电梯写字楼的市场租金及空置率将不变。在价值时点,如果对该写字楼单独增加电梯,其必要费用为180万元;而假设对该写字楼进行重置并随同增加电梯,其必要费用仅为150万元。已知报酬率为10%,运营费用率为25%,每年计365天。请通过计算判断该写字楼无电梯的功能缺乏是否可修复;计算获知兴建大型购物中心后该写字楼的总价值。

预计某宗房地产未来第一年的净收益为38万元,此后每年的净收益将在上一年的基础上减少3万元,则该宗房地产的合理经营期限为12年。( )

投资回收与投资回报是两个完全不同的概念,计算报酬率时,应是投资回报与所投入资本的比值。

清算价值低于市场价值。

在界定估价对象的财产范围时,要特别注意是否不包括属于房地产的资产和包括房地产以外的财产。( )

某宗房地产占地2000m2,容积率为3.0。土地是在2009年5月通过出让方式取得的,出让年限是40年。建筑物是于2010年11月建成使用的,经济寿命为50年。经调查,现在取得类似土地40年使用权的市场价格是500元/m2,同类建筑物重置价格是1000元/m2。通过估价师对该建筑物观察鉴定,对门窗等可修复部分进行修复需花费5万元,装修重置价格30万元,经济寿命5年;设备的重置价格50万元,经济寿命15年。残值率假设均为零,报酬率为8%。

求该房地产在2013年5月的市场价格。(10分)

下列情况中会导致房地产价格下降的是( )。

预计某房地产未来第一年的净收益为170万元,此后每年的净收益在上一年的基础上减少8万元,报酬率为8%,则下列说法中,正确的有( )。

估价人员平常就应留意收集估价所需的有关资料,在估价时更应如此。估价所需的资料主要包括( )。